当記事はプロモーションを含みます。

投資信託をETFにするメリット・デメリット|代用有価証券FXへの活用

投資信託から始めたインデックス投資。

次はETF(上場投資信託)への移行を考えている方も多いのではないでしょうか。

私は投資信託を積立NISAやiDeCoで継続している一方、特定口座では500万円分の投資信託を解約し、ETFへの切り替えを行いました。

投資信託からETFに切り替えた理由は、自由に使えるお金を捻出するためです。

この記事では、実際にETFへの切り替えがもたらしたメリット・デメリット、代用有価証券FXを活用するメリットを紹介しています。

これを読めば、あなたもETFに切り替えるべき本当の理由が分かります。ぜひ最後までお読みください。

- 投資信託からETFにすることのメリット・デメリット

- ETFを活用して代用有価証券FXトラリピができることのメリット

この記事を書いている人

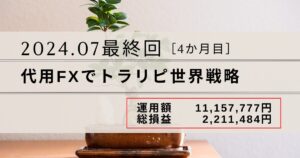

- メインは代用有価証券FX×ETF積立で1,500万円以上運用

- NISA、iDeCoでの投信積立、暗号資産積立など分散投資

- 元税務署職員/FP2級

- 30代夫婦・2人の子ども/持ち家ローン有り

☆ポチっと大変励みになります☆

- 画像はタップして拡大できます。

- 本ブログの運用実績に偽りはありませんが、その他の投資に関する情報は個人的見解を含みます。投資に関する決定は自らの判断と責任で行っていただきますようお願いします。

投資信託をETFにする理由

投資信託をETFにする最大の理由はこれです。

毎月自由に使えるお金を捻出するため

投資信託とETFの比較において、信託報酬や配当再投資の論点があります。

しかし、毎月自由に使えるお金を捻出できるか、これが最も大きな違いです。

ただし、単に投資信託をETFに変えるだけで自由なお金ができるわけではありません。ETFにし、それを活用して代用有価証券FXができる、これがミソです。

私が約500万円の投資信託を解約し、ETFを購入した理由でもあります。

おてぴ

おてぴ私自身は投資信託によるインデックス投資が会社員や投資に慣れていない方の最適解だと思って数年積立を行っています。実際、これまで納得できる利益を確保できています。

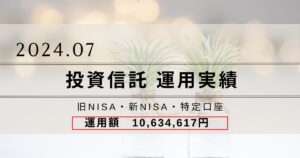

運用実績は毎月更新しているので経過をみていただけると嬉しいです。

しかし、同時に感じるのはすぐに大きな利益が出るわけではないということ。コツコツ積立してきた投資信託は解約するまで資金が拘束され、解約するまで増えた資産を自由に使うことができません。

インデックス投資を投資信託からETFに変え、さらに代用有価証券FXをすることで、この問題を解決できます。

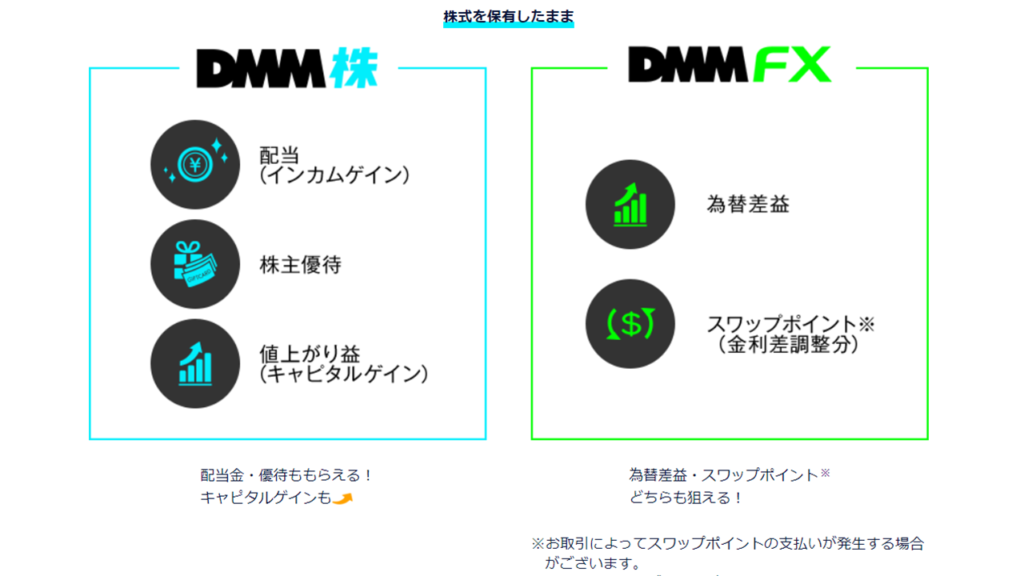

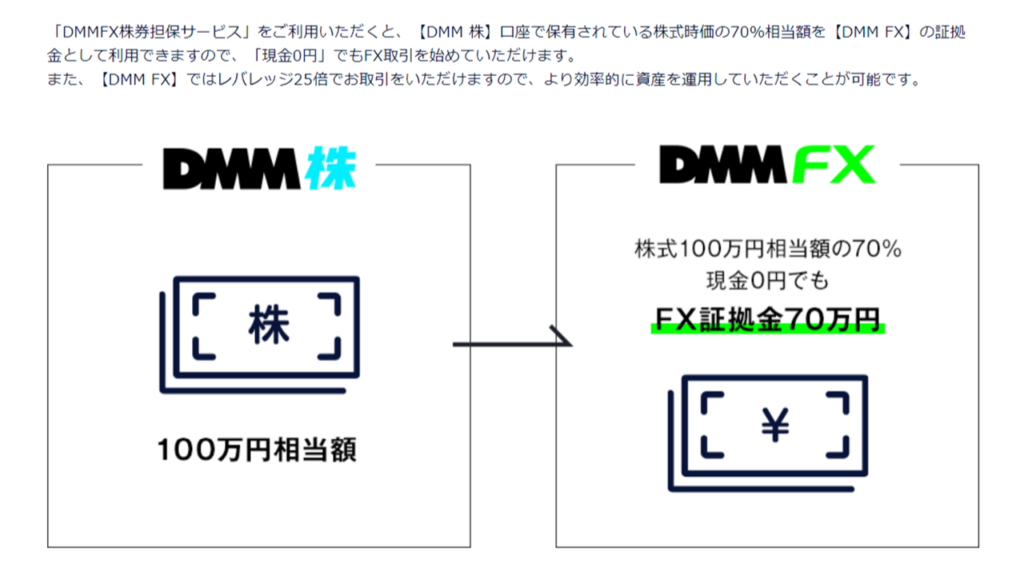

代用有価証券FXとは、株式やETFを活用してFXができるサービスで、株式投資のメリットと、FXのメリットを両取りできます。

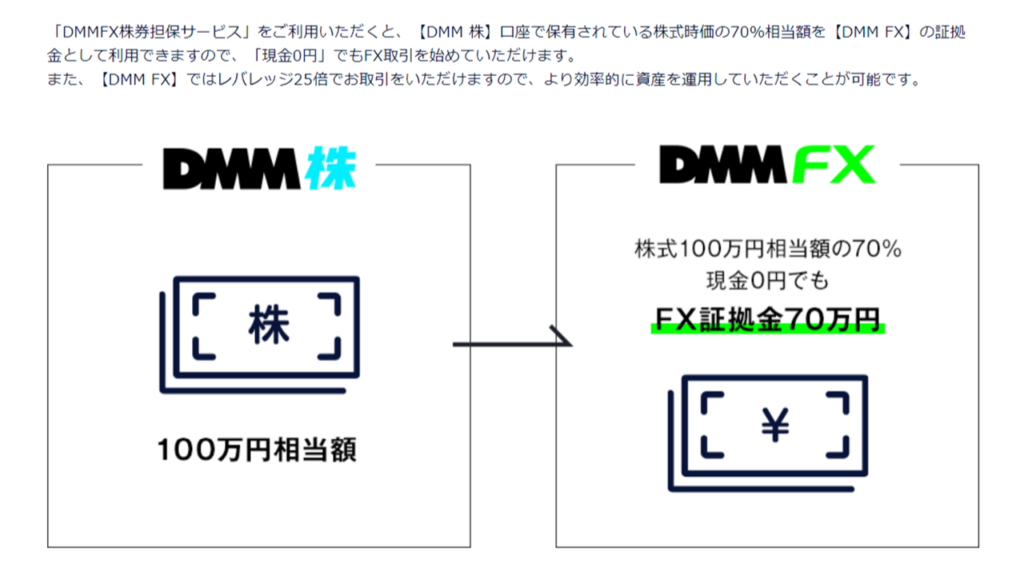

通常のFXは現金を入金、担保にして行います。代用有価証券FXでは現金でなく、株式・ETFを担保にします。FXの資金として利用できるのは株式評価額の70%です。

FXなんて…と思われる方も多いかもしれません。私自身も株式投資からFXも併用するようになりました。そんなに難しい内容ではなく、最低限次の内容が分かれば十分です。

次から代用有価証券FXのために投資信託からETFに切り替えた場合のメリット、デメリットを紹介しています。

代用有価証券FXとETFの組み合わせが抜群です。ぜひ最後まで読み進めてください。

ちなみに一般的な投資信託とETFの違いやメリット、デメリットはこちらの記事で紹介しています。

投資信託からETFに切り替えたメリット

投資信託をETFに切り替えるメリットは、インデックス投資をしながら代用有価証券FXができることです。

投資信託でのインデックス投資でネックになるのが、すぐに大きな利益が出るわけではない点。また、解約するまで増えた資産を自由に使うことができない!

これをETFでインデックス投資をしながら、代用有価証券FXを行うと次のようになります。

| 投資信託 | ETF・代用FXトラリピ | |

|---|---|---|

| 積立額 | 毎月一定額 | 毎月一定額 |

| 使えるお金 | (一般の場合)分配金 | ・ETFの配当 ・代用FXの利益 |

| 使用例 | - | ・外食 ・気に入った服を買う ・ETFの購入に回す |

投資信託は一般ではなく配当再投資で購入する方が多いから、すぐに自由に使えるお金はないとも言えるね。

ETFは必ず配当があるけど、これも原資の取り崩しよね。

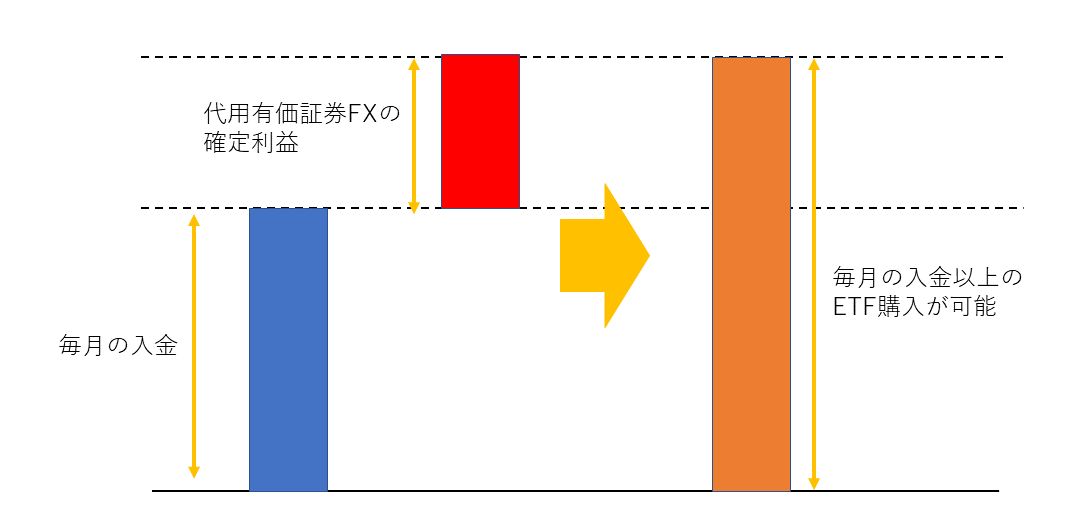

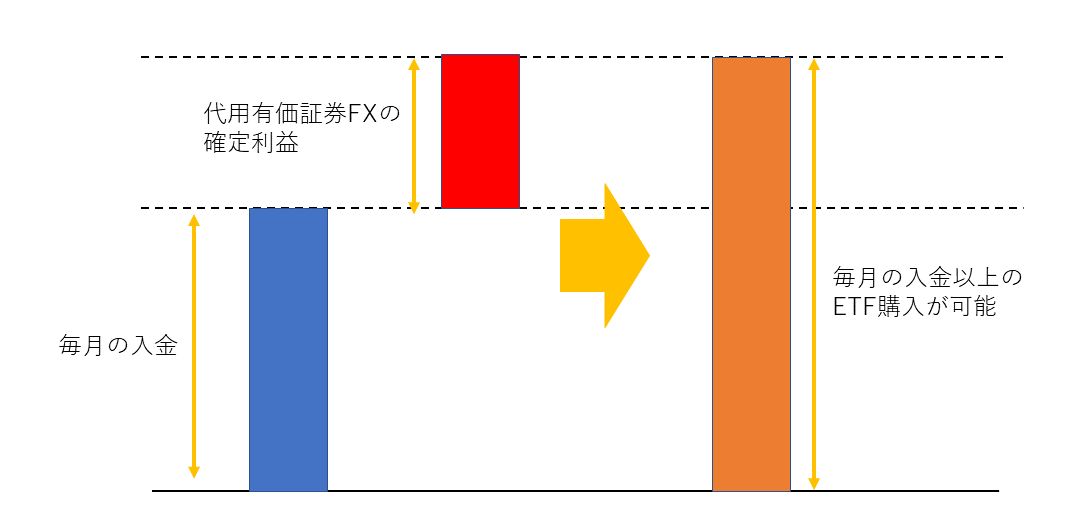

異なるのは代用有価証券FXをすることによる確定利益があるか、ないかです。

ETFでインデックス投資は継続できます。代用有価証券FXの確定利益は自由に使ってもいいものになります。

使用例のように、外食の回数を1回増やしてもいい。我慢していた服を買ってもいいです。

私の場合は、さらにETF購入に充てることで、複利効果を加速させています。

投資信託によるインデックス投資と、代用有価証券FXの毎月の利益確定額をETF購入に充てた場合のインデックス投資の複利効果を比較してみます。

次の前提条件とします。

- 月3万円積立

- 初期投資額は150万円 又は これまでに積立したETF150万円

- インデックス投資の年利回り4%

- 積立年数20年

結果は次のようになります。

| 投資信託 | ETF×FX | |

|---|---|---|

| 初期投資額 | 150万円 | 150万円 |

| 総積立額 | 720万円 | 720万円 |

| 上乗せできる積立額 | - | 240万円 |

| 将来の運用資産額 | 1,433万円 | 1,800万円 |

こちらの記事で詳しく紹介しています。気になる方はぜひご覧ください。

注意したいのは、代用有価証券FXだからETFで稼ぎやすくなるとか、FXが簡単になるわけではありません。

どっちも投資だから、ETFは投資信託と同じで評価額の上げ下げがあるし、FXはFXで利益が出せることもあれば、損失を被ることもあるのね。

その中で、FX初心者でも一定額の利益を出せそうな方法としてレンジブレイクを実践して運用実績で公開しています。

投資信託からETFに切り替えたデメリット

投資信託からETFに切り替えて感じるデメリットはこの3点です。

- 自動積立ができない。

- 購入手数料がかかる。

- 流動性が低い

自動積立ができない

投資信託は自動積立ができる証券会社がほとんどです。しかし、ETFは自動積立に対応していません。株式と同じように自身で購入する必要があります。

ただし、これは大したデメリットではありません。

毎月の代用有価証券FXトラリピで利益確定した分をETF購入に充てているため、今回はこんなに積立が多くできたと実感できます。むしろ楽しみに感じている部分です。(個人の感想です。)

購入手数料がかかる

購入手数料がかかる。これは明確なデメリットです。

投資信託はノーロードといって購入手数料無料なものが多く存在します。

しかし、ETFは株式の購入と同じで購入手数料が発生します。代用有価証券FXを提供している4社の売買手数料は次のようになっています。

| 証券会社 | 売買手数料 |

|---|---|

| SBI証券 | 一定額まで売買手数料無料 |

| DMM 株 | 取引額に応じて売買手数料発生 |

| auカブコム証券 | 一定額まで売買手数料無料 |

| マネーパートナーズ | 一定額まで買付手数料無料、売却手数料は取引額に応じて発生 |

上の表を見ると、当然売買手数料無料の証券会社を選びたくなるね。

でも代用有価証券FXの場合は、売買手数料よりも、FXの取引条件(スワップ、スプレッド、現金の要否など)で判断することをおすすめします。(後ほど比較記事を紹介しています。)

既に保有している株式があり、それも代用有価証券FXに利用したいのであれば、株式の移管という方法があります。私自身もSBI証券で保有している株式を全て移管しました。次の記事で方法を紹介しています。

購入手数料を節約するためにも移管が使えます。私はDMM 株を利用していますが株式の購入はSBIで行うことで手数料を無料化しています。

流動性が低い

購入するETFによりますが、日本ではまだまだETFはメジャーではありません。流動性が低い(取引量が少ない)ETFを成り行き注文すると、思わぬ高値で買付してしまう可能性もあります。

自身が納得する金額で購入したいのであれば、指値で注文するようにしましょう。

投資信託からETFに乗り換える注意点

投資信託からETFに切り替える場合の注意点は次の2つです。

- 代用有価証券FXができるFX会社を選ぶ。

- 国内市場に上場のETFを購入する。

代用有価証券FXができるFX会社を選ぶ

この記事では投資信託からETFに切り替える理由に、代用有価証券FXが利用できることを挙げています。

当然、代用有価証券FXができる証券会社、FX会社を選ぶ必要があります。

これは4社しかないため、この中からどこにするか決めましょう。いずれもFX口座を開設すれば証券口座も利用できます。

- SBI FX α(SBI証券

- DMM FX(【DMM FX】について詳しくはこちら

- マネーパートナーズFX()

- auカブコムFX(auカブコム証券

4社の徹底比較も行っています。

国内市場に上場のETFを購入する

国内市場に上場のETFを購入する必要があります。

米国市場のETFは利用できません。米国市場のETFは国内ETFよりも信託報酬が低かったり、純資産残高の規模が大きく違います。人気のETFの信託報酬は、米国市場が0.03~0.07%、国内市場が0.08~3%と、その差約2%です。

長期運用となると数%の差が大きいです。しかし、代用有価証券FXとして活用して月利1%程度利益確定ができれば信託報酬の差はすぐに埋まります。

※私や実績から月利回り1%という仮定をしていますが、あくまで投資です。必ず儲かるというものはありませんので御注意ください。

国内市場に上場のETFはこちらでまとめています。国内市場といっても国内株・債券の投資信託だけではありません。米国株・債券、や先進国株・債券に連動する投資信託がありますのでご安心ください。

まとめ

投資信託をETFにすることのメリット、デメリットを紹介しました。ETFにすることによって代用有価証券FXトラリピに活用できる点が大きく違います。

まとめると、次のようになります。

投資信託でひたすら積立し続ける、使えるお金はない。

そんなインデックス投資から、ETFでインデックス投資をしながら、余剰資金を楽しみながら資産運用ができるきっかけになれば幸いです。

代用有価証券FXについて詳しくはこちらで紹介しています。

コメント