当記事はプロモーションを含みます。

【利回り向上の秘訣】おてぴのインデックス投資を紹介

NISA、iDeCo、どちらも素晴らしい非課税制度です。

私は上記2つに加えて特定口座でもインデックス投資を行う愛好家です。

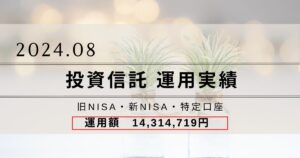

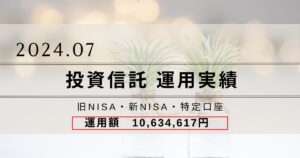

こちらの記事では私が実際に運用しているファンドの最新状況を掲載(随時更新)しています。

インデックス投資の運用利回りを上げる+αの運用も紹介しているのでぜひ最後までご覧ください。

- おてぴのインデックス投資の最新の運用ファンド

- 投資信託やETFを最大限活用して利回りを上げる方法

この記事を書いている人

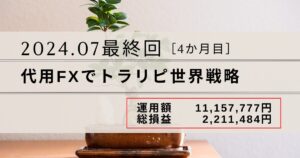

- メインは代用有価証券FX×ETF積立で1,500万円以上運用

- NISA、iDeCoでの投信積立、暗号資産積立など分散投資

- 元税務署職員/FP2級

- 30代夫婦・2人の子ども/持ち家ローン有り

☆ポチっと大変励みになります☆

- 画像はタップして拡大できます。

- 本ブログの運用実績に偽りはありませんが、その他の投資に関する情報は個人的見解を含みます。投資に関する決定は自らの判断と責任で行っていただきますようお願いします。

おてぴのインデックス投資のファンド一覧

まずは結論から。

私が旧NISA、NISA、iDeCo、特定口座で運用しているインデックス投資のファンドは次のとおりです。

| 口座 | ファンド |

|---|---|

| 旧NISA | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド |

| NISA(つみたて投資枠) | eMAXIS Slim 全世界株式(オルカン) |

| NISA(成長投資枠) | eMAXIS Slim 全世界株式(オルカン) |

| iシェアーズ 米国債20年超 ETF(為替Hあり)[2621] | |

| iDeCo | SBI全世界株式インデックス・ファンド(雪だるま) |

| 特定口座 | MX海外株式[1550] |

| iS高配当[1478] | |

| 日経高配当50[1489] | |

| iシェアーズ 米国債20年超 ETF(為替Hあり)[2621] | |

| SBI・iシェアーズ・ゴールドファンド(為替Hあり) |

特定口座で投資信託ではなく、ETFを運用しています。こちらでその理由も紹介しているので、後からでも読んでいただけると嬉しいです。

おてぴの口座別インデックス投資ファンド

旧NISA

旧NISAで積立購入していたのは<購入・換金手数料なし>ニッセイ外国株式インデックスファンドです。

積立は終了していますが、売却せずに保有しています。

トリプルA

トリプルAベンチマークは、先進国株式のMSCIコクサイ・インデックス(配当込み、円換算ベース)

現在はeMAXIS Slimシリーズが強いですが、当時はこのファンドも信託報酬の最安を争っていました。

複数のファンドを運用するよりもシンプルを優先するため、途中での変更はせず、最初から最後までこのファンドでのインデックス投資を継続しています。

<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

- 日本を除く主要先進国の株式に投資することによりMSCIコクサイ・インデックス(配当込み、円換算ベース)に連動する投資成果を目指す。

- 為替ヘッジなし

- 売買手数料:ノーロード

- 信託報酬:0.09889%以内

- 信託財産留保額:なし

- 解約手数料:なし

- 公式サイト:ニッセイアセットマネジメント

MSCIコクサイ・インデックス

「MSCIコクサイ・インデックス」はMSCI(モルガンスタンレー・キャピタル・インターナショナル)社が提供する世界の株式を対象とした指数で、MSCI All Country World Index (ACWI:アクイ)から、新興国と日本を除外したもの(先進国から日本を除外したもの)。

具体的には

- 先進国23か国から日本を除く22か国で構成

- 大型株・中型株1,318銘柄が時価総額(価格×流通株数)の大きい順で組み込まれている

NISA(つみたて投資枠)

新NISAになってから、つみたて投資枠ではeMAXIS Slim 全世界株式(オール・カントリー)、いわゆるオルカンでのインデックス投資としました。

ベンチマークは、全世界株式のMSCIオール・カントリー・ワールド・インデックス(円換算ベース)

信託報酬は最安、全世界の情勢を取り入れるファンドはやはり魅力的です。

資金源はお給料。

eMAXIS Slim 全世界株式(オール・カントリー)

- MSCI オール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。

- 為替ヘッジなし

- 売買手数料:ノーロード

- 信託報酬:0.05775%以内

- 信託財産留保額:なし

- 解約手数料:なし

- 公式サイト:三菱UFJアセットマネジメント

MSCIオール・カントリー・ワールド・インデックス

「MSCIオール・カントリー・ワールド・インデックス(除く日本)」とは、MSCI Inc.が開発した株価指数で、日本を除く世界の先進国・新興国の株式で構成されています。

具体的には

- 23の先進国市場と27の新興国市場

- 2,900を超える大型および中型株

- 世界の時価総額の約85%をカバー

NISA(成長投資枠)

新NISAの成長投資枠はインデックス投資の中でも柔軟に対応することにしています。

なんせ売却しても非課税枠が復活するんですよ。多少遊び心があってもよさそうです。

核にするのはつみたて投資枠と同じくオルカンです。

それに加え、次のETFを運用しています。

- [2621]iシェアーズ 米国債20年超 ETF(為替ヘッジあり)

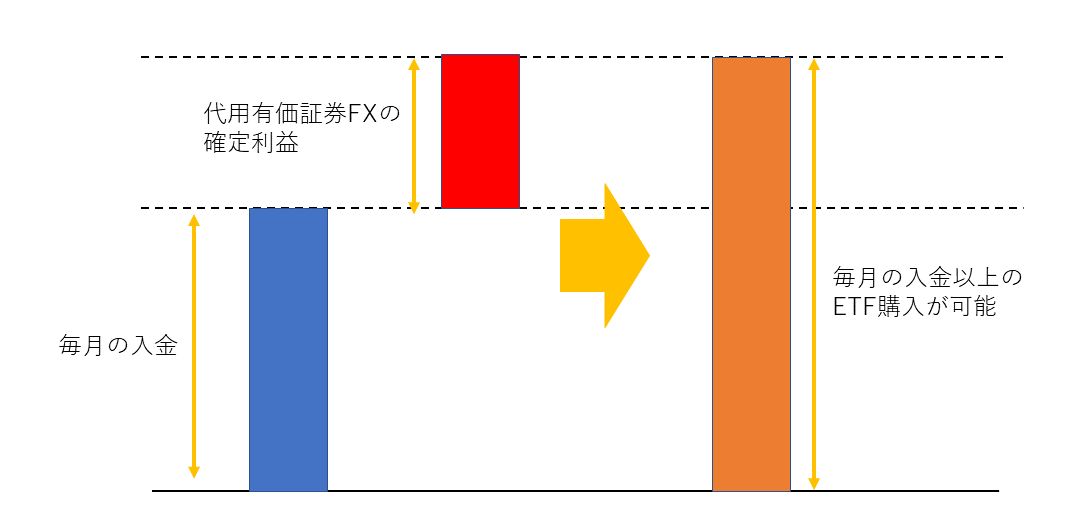

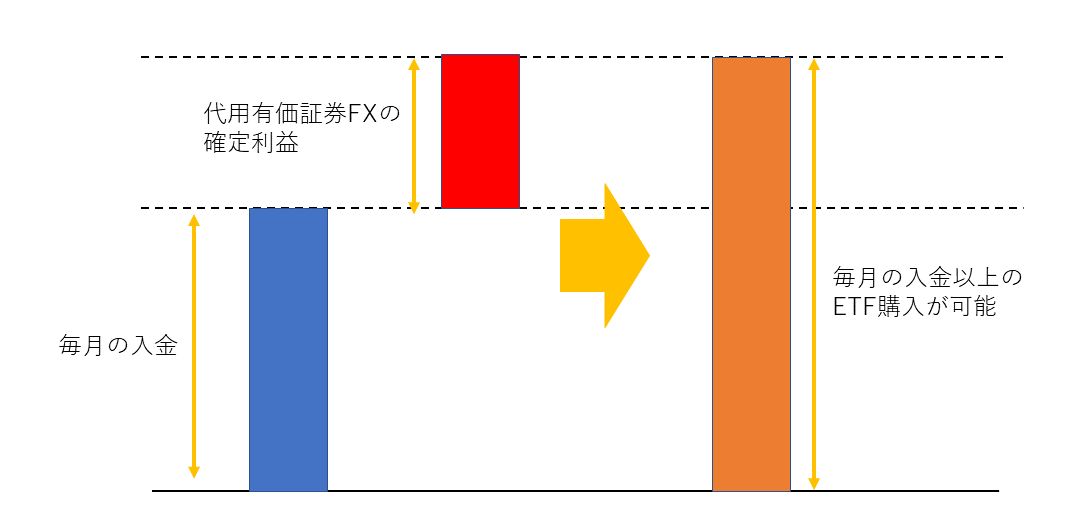

特定口座の株式を代用してFXができるサービス、代用FXでの確定利益を資金源にしています。

詳しくは特定口座の項目で紹介します。

債券は資産クラスの分散になるね。

この2~3か月の株価が好調すぎるのもあり、今後の利下げ、債券価格の上昇を狙って米国債20年超に決定。

代用FXの確定利益の残りで購入しています。

[2621]iシェアーズ 米国債20年超 ETF(為替ヘッジあり)

- FTSE米国債20年超セレクト・インデックス(国内投信用 円ヘッジ円ベース)への連動を目指すETF(上場投資信託)です。

- 為替ヘッジあり

- 信託報酬:0.1540%

- 公式サイト:Black Rock

iDeCo

iDeCoはSBI全世界株式インデックス・ファンド(雪だるま)にしています。

こっちもオルカンが良かったですが、SBI証券のiDeCoでは日本を含むオルカンがありません。しゃあなしでこちらを選択しています。

ベンチマークは、全世界株式のFTSEグローバル・オールキャップ・インデックス(円換算ベース)

iDeCoは60歳まで引き出しができないため、超長期運用、全世界=日本を含むべきと判断しています。

資金源はお給料。

SBI全世界株式インデックス・ファンド(雪だるま)

- 3つのETFで全世界株式に投資しており、FTSEグローバル・オールキャップ・インデックスに連動する投資成果を目指す。

- 為替ヘッジなし

- 売買手数料:ノーロード

- 信託報酬:0.0682%(実質的な信託報酬:0.1102%程度)

- 信託財産留保額:なし

- 解約手数料:なし

- 公式サイト:SBI Asset Management

FTSEグローバル・オールキャップ・インデックス

「FTSEグローバル オール・キャップ インデックス」はFTSE社が開発した指数で、全世界の大型、中型、小型株の市場の動きを表す指数です。先進国株式及び新興国株式が対象とする。

具体的には

- 49の先進・新興国市場

- 16,000銘柄を超える大型株、中型株、小型株

- 世界の時価総額の約98%をカバー

当初は、セゾン投信を利用していましたが、信託報酬の下げに追随できていないことからスイッチングを行い、雪だるまにしています。

スイッチングした経緯は次の記事で紹介しています。

特定口座

特定口座では次の5本を購入しています。

- MX海外株式[1550]

- iS高配当[1478]

- 日経高配当50[1489]

- iシェアーズ 米国債20年超 ETF(為替Hあり)[2621]

- SBI・iシェアーズ・ゴールドファンド(為替Hあり)

旧NISAと同じく先進国株式をベンチマークとするMAXIS 海外株式(MSCIコクサイ)上場投信[1550]に加え、高配当日本株に分散投資ができるiS高配当[1478]、日経高配当50[1489]、資産クラスでの分散を狙った米国債、金を運用しています。

ETFというと馴染みのない方も多いかもしれません。

ETFは上場投資信託で、内容は非上場の投資信託とほぼ同じです。東証で売買できるので機動的に動けます。

次の記事でETFと投資信託の比較をしています。参考までに。

[1550]MAXIS 海外株式(MSCIコクサイ)上場投信

- 円換算したMSCIコクサイ・インデックスに連動する成果をめざして運用を行います。

- 為替ヘッジなし

- 信託報酬:0.165%

- 公式サイト:三菱UFJアセットマネジメント

SBI・iシェアーズ・ゴールドファンド(為替ヘッジあり)

SBI・iシェアーズ・ゴールド・マザーファンド受益証券への投資を通じて、主としてETFまたはETC(上場投資信託証券)に投資し、円換算ベースの金現物価格の値動きと概ね同等の投資成果を目指します。

為替ヘッジあり

売買手数料:ノーロード

信託報酬:0.1838%程度

信託財産留保額:なし

解約手数料:なし

公式サイト:SBI Asset Management

日本株高配当ETFについては次の記事でおススメを紹介しているので割愛させていただきます。

信託報酬だけを見ると、同内容の投資信託よりも高く、魅力がないじゃない。

特定口座の株式やETFは、代用FXに利用して最大限活用してるから、信託報酬の差は話になりません。

代用FXは株式を担保にFXができるサービスです。

私の場合は、代用FXで得た利益を新NISAでの買い付け、又は特定口座で評価額が下がった場合の買い増しに充てることにしています。

代用FXに利用していても配当、株主優待がもらえて、通常通り売買ができるのも魅力的だね。

詳しくはこちらで紹介しています。

インデックス投資で考慮した事項

米国株(S&P500など)にしない

「アメリカの経済成長率が最も高い、不景気からの復帰が早い、投資家保護の制度が整っている」といった理由で、S&P500などのアメリカ株式をベンチマークとする投資信託1本という方もよくいらっしゃいます。

確かにここ数年のアメリカ市場の株価上昇は素晴らしいものがありますが、いつまで続くかは誰にも分からないことです。

とくにここ最近のNYダウやNASDAQの値動きを見ると、米国1本にしておくとちょっと不安ね。

大前提は超長期のインデックス投資として運用していることや、代用FXに活用しているものがあることから、一国集中するのは避けるようにしています。

ただし、米国集中を批判したいわけではありません。人それぞれの好みだと思っています。

為替ヘッジの有無

投資信託において、為替ヘッジは「なし」しかない商品と、「あり」「なし」の両方ある商品がありますが、基本的にはヘッジなしがベターと考えています。

次の記事でヘッジ有無の運用について紹介しています。

これまでの投資信託の運用実績(確定利益分)

これまで運用していた投資信託の確定損益はこちらです。

| 区分 | ファンド | 確定利益 |

|---|---|---|

| 特定口座 | ニッセイ外国株式インデックス | 444,046円 |

| 特定口座 | eMAXIS Slim 先進国リートインデックス | 122,995円 |

| 特定口座 | eMAXIS Slim 新興国株式インデックス | 2,959円 |

| 特定口座 | One-企業価値成長小型株ファンド | 54,710円 |

| 特定口座 | eMAXIS Slim 8資産均等 | 277,188円 |

| 特定口座 | その他 | 55,726円 |

| iDeCo | セゾン・グローバルバランスファンド | 155,544円 |

| iDeCo | セゾン資産形成の達人ファンド | 66,662円 |

| 合計 | 1,092,876円 | |

これまで右往左往してきたけど、やっと自分の投資スタイルが確立してきたね。

特定口座の運用で考えていたポートフォリオを時期で分けると次のようになります。

終わったことなので、ここでは深く語らず。。。

- eMAXIS Slim バランス(8資産均等型):70%

- ニッセイ外国株式インデックスファンド:30%

- ニッセイ外国株式インデックスファンド:80%

- 企業価値成長小型株ファンド(愛称:眼力):5%

- eMAXIS Slim新興国株式インデックス:5%

- eMAXIS Slim先進国債券インデックス:定額100万円

- eMAXIS Slim先進国リートインデックス:5%

- 仮想通貨:5%(投資信託と同じポートフォリオに含めるつもりだったよ。)

- ニッセイ外国株式インデックスファンド:85%

- eMAXIS Slim新興国株式インデックス:10%

- eMAXIS Slim先進国リートインデックス:5%

eMAXIS Slim バランス(8資産均等)を解約した理由などを次の記事で紹介しています。

まとめ

今回は私が実際に運用しているインデックス投資のファンドを紹介しました。最新の運用ファンドをこちらの記事で随時更新していこうと思います。

これまでころころとポートフォリオを見直してきたね。

ころころ変えるのは本当に神経をすり減らすだけでした。今ではぎちぎちには考えずにやっています。

投資信託を始めようという方、ポートフォリオを見直そうとしている方、少しでも皆さんの参考になればと思います。

ちなみにSBI証券でインデックス投資をしている方なら、三井住友銀行のOliveでのクレカ購入がおすすめです。

三井住友銀行のOliveでのクレジット払いでポイントもゲット!複利効果を最大限享受しています!通常で0.5%、ゴールドで1.0%、プラチナプリファードで5.0%と驚愕の還元率です!

三井住友銀行Oliveの概要を紹介している公式サイトはこちら

→Olive|キャッシュレスが見える、まとまる、使い分ける。

作成がまだの方は紹介コード使っていただけると嬉しいです!

両者に1,000円相当のVポイントがもらえます。

紹介コードを使った口座開設を紹介しているページはこちら

→Oliveアカウント紹介プログラム

紹介コード:SF00149-0011153

コメント