当記事はプロモーションを含みます。

【7ステップ】トラリピ運用設定の正しい構築手順

トラリピの運用設定はブログで公開している人も多く、トラリピを始めるときにはそっくりそのままで運用を開始する人も多いです。

真似をして始めること自体全く悪いことではありません。しかし、それは万人受けする設定であり、自分にぴったりの運用設定とは言えませんよね。

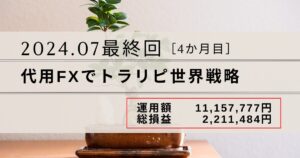

私自身も最初はトラリピ界有名人の設定で始めましたが、3か月でマネスクのトラリピを引退し、今では代用有価証券FX手動トラリピで月20万円程度(利回り月1.5%程度)の利益確定をしています。

この記事では、私のトラリピ運用設定の手順を紹介しています。投資は全て自己責任です。この記事を読めば、ただなんとなく真似しているだけの状態から少しステップアップして、自分にぴったりの運用設定ができますので、ぜひ最後までご覧ください。

自分の資金量に応じたトラリピ運用設定を自分で構築する方法

この記事を書いている人

- メインは代用有価証券FX×ETF積立で1,500万円以上運用

- NISA、iDeCoでの投信積立、暗号資産積立など分散投資

- 元税務署職員/FP2級

- 30代夫婦・2人の子ども/持ち家ローン有り

☆ポチっと大変励みになります☆

- 画像はタップして拡大できます。

- 本ブログの運用実績に偽りはありませんが、その他の投資に関する情報は個人的見解を含みます。投資に関する決定は自らの判断と責任で行っていただきますようお願いします。

トラリピの運用設定の正しい構築手順

まずは結論から。トラリピ運用設定の正しい構築手順はこちらです。

- 運用資金の確認

- トラップの敷き方の検討

- 候補の通貨ペアの選定

- バックテスト期間の検討

- レンジ幅の決定

- トラップ幅の決定

- 利益確定幅の決定

この記事は次のように活用してみてください。

- あなたの現在の状況に当てはめていき、今のトラリピ運用設定が自分に合っているか確認する。

- 一から運用設定を検討する。

では一緒に見ていきましょう。

私の運用設定もこれから紹介する方法で見直しています。現在の運用設定はこちらで紹介しています。

トラリピの運用資金の確認

まずはトラリピにあてる運用資金を確認しましょう。

おてぴ

おてぴ私の場合は代用有価証券FXでやっているため、安全策で株式評価額に30%下落を見込んでおきます。そこからFXの証拠金に使えるのは株価の70%です。

| ①株式評価額 | 300 万円 |

| ②株価30%下落想定 | 210 万円 |

| ③70%証拠金 | 147 万円 |

| ④現金 | 100 万円 |

| 運用資金(③+④) | 247 万円 |

代用有価証券FXは、株式をFXに利用できるサービスで、株式評価額の70%をFXの証拠金として利用できます。次の記事で詳しく紹介しています。

自分のトラリピの運用資金を確認できたら次に進みましょう。

トラリピのトラップの敷き方の検討

トラリピのトラップの敷き方は主に次の2つの方法があります。

- ハーフ&ハーフ

- プラススワップのみのトラップ(マイナススワップ方向にはしかけない)

自分の性格に合った運用方法を選択しましょう。どちらにするかによって、検討する通貨ペアも変わってくる可能性があります。

また、通貨ペアによってハーフ&ハーフとプラススワップのみを使い分けることも考えられます。次項の候補の通貨ペアの選定と一緒に考えてもいいでしょう。

私の場合は、運用する全ての通貨ペアについてハーフ&ハーフにしています。

次の記事でマイナススワップが大きい米ドル/フランの取引履歴などを紹介していますので、悩んでいる方は一読した上で決めましょう。

ハーフ&ハーフにする場合、中心をどこにしたらいいの?

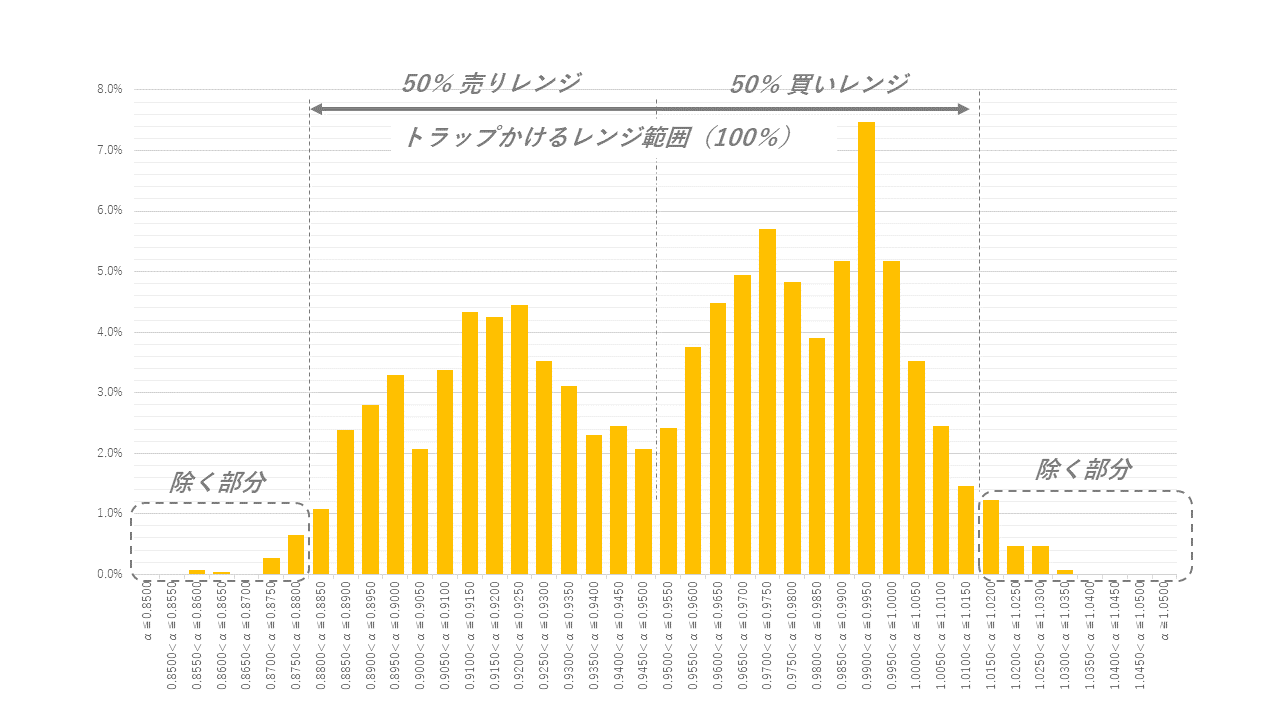

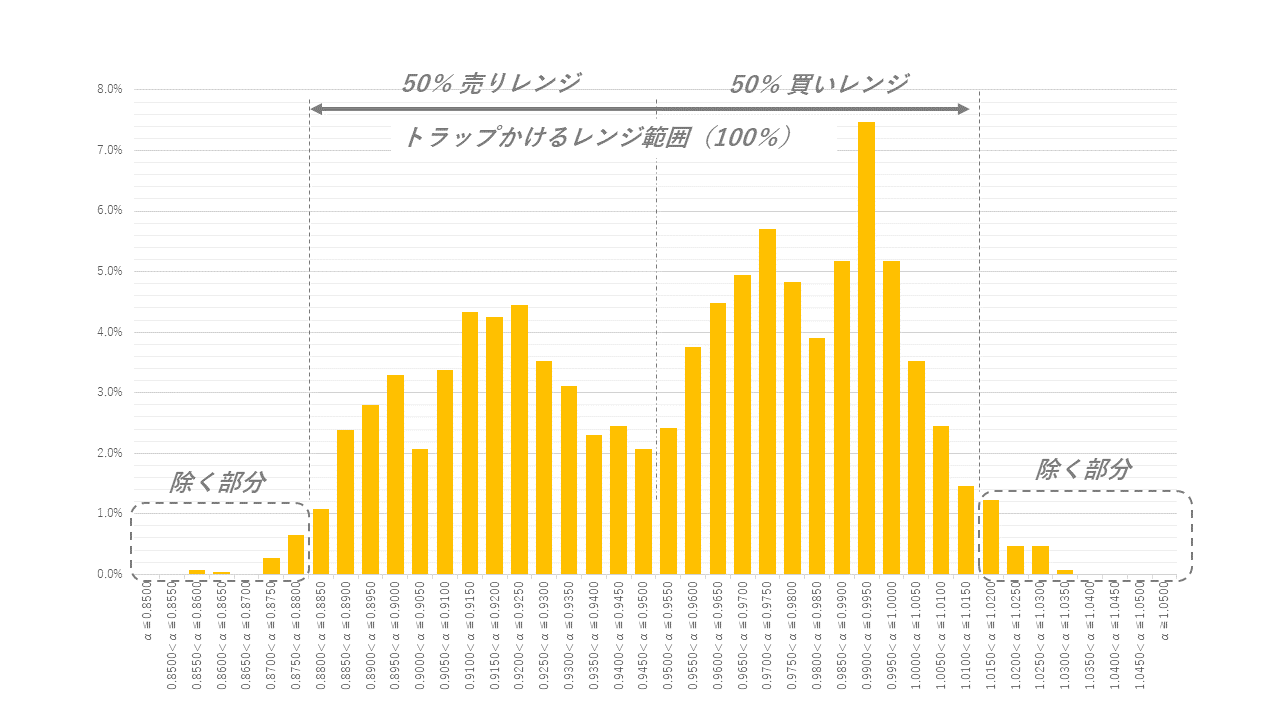

私はヒストグラムの上下3%を除いた残りで半分になるように、中心部分を設定しています。

ショック相場などの極端な時期の高値、底値を考慮すると、真ん中の位置が高値(又は底値)に引っ張られて寄ってしまいます。つまり、最も出現率が高いレートにハーフ&ハーフの中央ラインが来ないことになります。

万一トラリピを撤退する場合を考慮すると、出現率の高いところにハーフ&ハーフの中央ラインが来ている方が含み損のない時期で撤退できる可能性が高くなると考えています。

候補の通貨ペアの選定

次にトラリピ運用する通貨ペアの候補を決めましょう。もちろんインフルエンサーやブロガーの方が運用している通貨ペアを参考にしてもかまいません。

私の場合は次の通貨ペアを候補としました。

- NZドル/円

- ユーロ/円

- 加ドル/円

- ユーロ/ポンド

- ユーロ/NZドル

- NZドル/米ドル

- 米ドル/フラン

- 米ドル/加ドル

個人的には1口座につき2~3通貨ペアが最適と考えているため、バックテストなどを経て最終的には2~3通貨ペアに絞っていきます。

相場は生もの、何が起こるか分かりません。複数通貨ペアを扱っていると想定外の事態が起こったときに柔軟な対応が困難になります。

トラリピ運用のクロス円の通貨ペアでよく豪ドル/円が挙げれらます。私の場合はNZドル/円の方がトラリピ向きと判断しています。

トラリピのバックテスト期間の検討

どのくらいの期間でバックテストするかを決めます。バックテストでは、その期間内で必要だった最大の必要資金を確認できます。

リーマンショックまでを想定する方も多いですが、私の場合は10年間としました。

理由は、~ショックはこれからも随時起きますが、あまりに長期間を想定すると資金効率が落ちてしまうからです。

例えば、ドル/円で75円程度までの下落を見込むとします。そこまでの円高を見込んだレンジ設定とした上で、運用資金に応じたトラップ幅を考えるとかなりの幅広トラップとなります。つまり利益は出しにくくなります。

2022年の円安は32年ぶりでリーマンショックよりさらに昔だったね!どこまで想定するかはある程度の思い切りが必要かな!

トラリピのレンジ幅の決定

トラリピのレンジ幅を決めていきます。

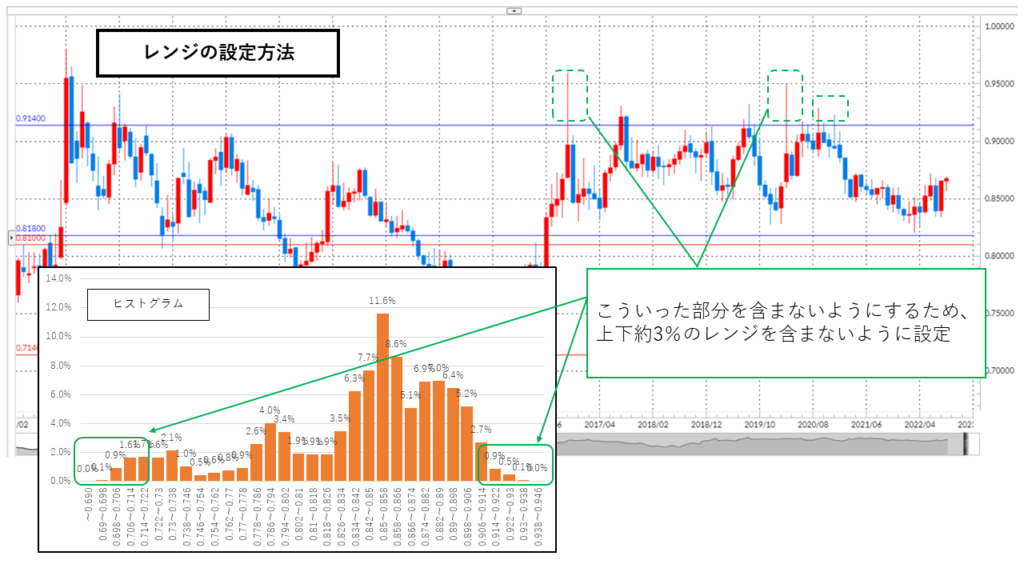

決め方ですが、一番簡単なのは、次のようにバックテスト期間のチャートを見て高値、底値で設定する方法です。ハーフ&ハーフは丁度中央値にします。

私は少し異なる方法で、次の手順を踏んでレンジ幅を決めました。

自分が決めたバックテスト期間の過去分の為替レート(私の場合、過去10年)を取得します。為替レートは、次のサイトで無料会員登録すればダウンロードできます。

取得した為替レートを利用して、エクセルなどでヒストグラムを作成します。

私自身も初めてヒストグラムを作りました。どこでもいいですが、私は次のサイトで作り方を確認しました。

「ヒストグラム」で雑多なデータを見やすくする(マイナビニュース)

ヒストグラムを作ることにより過去にどのレンジにどのくらい出現していたのかを数値、割合で判断できます。

次のようにヒストグラムで大まかに上下約3%のレンジを除きました。ちなみに10年間のうちの3%は110日=3~4か月程度です。(タップで拡大できます。)

上下約3%を設定レンジから除いた理由は2つです。

- ハーフ&ハーフの中央ラインを最適にするため。

- リスクを取り過ぎないため。

1は先ほど紹介した内容です。

ショック相場などの極端な時期の高値、底値まで考慮すると、真ん中の位置が高値(又は底値)に引っ張られ、出現率が高いレートにハーフ&ハーフの中央ラインが来なくなってしまいます。

2は、ショック相場などの極端な高値、底値は追いかけるのに躊躇してしまうからです。

ショック相場時には市場は総悲観、自身も本当にここまで追いかけていいのだろうかと不安な状況と想定できます。

リターンを逃す可能性もあるけど、ポジションを持つことにストレスを抱えぎない程度にしたいね。

トラップ幅の決定

ここからついにバックテストしながらトラップ幅を検討していきます。

トラップ幅を変えながらバックテストを繰り返し、各通貨ペアの最大必要資金を確認していきます。当然トラップ幅が狭い方が保有ポジション数が多くなるため、必要資金が増加します。

クロス円であれば10,000通貨1円間隔や1,000通貨0.1~0.8円の間隔にする方が多いよね。

まずはざっくりで。クロス円でない場合も円換算で1円幅くらいが感覚をつかみやすく、運用しやすいです。

もちろん、運用資金内に収まっているかも確認します。

そして、複数通貨ペアを運用したい場合は、大まかに各通貨ペアの割り当ても考えていく必要があります。

例えば運用資金300万円で3通貨ペアを考えている場合、各通貨ペアの比重を均しくしたいのであれば100万円ずつ。比重をかけたい通貨ペアがあれば、200万円、50万円、50万円など。

ここまできちんとしていれば、トラリピ初心者が陥りやすい失敗パターンを避けることが可能です。トラリピでよくある失敗パターンはこちらで紹介しています。

利益確定幅の決定

前項で候補の通貨ペアのトラップ幅を決定すれば、それぞれで利益確定幅を変えながらバックテストを繰り返します。

利益確定幅は最大必要資金に影響のない部分です。自分が許容できる利益確定幅の範囲で調整し、利回りを確認していきましょう。

利益確定幅が狭いと日々のチャリンが嬉しいですが、利回りは落ちる通貨ペアが多いです。

反対に利益確定幅をある程度広くすると利回りが高くなりますが、日々のチャリンが少なく、利益確定寸前で折り返したときのショックがあります。

通貨ペア、トラップ幅、利益確定幅の確定

通貨ペアごとに、トラップ幅、最大必要資金、利益確定幅、利回りなどを一覧で確認し、最終的な通貨ペア、運用設定を決定します。

当然ですが、バックテストはこれまでの運用の場合の話です。今後もその状態が続くわけではありません。あくまで必要資金や利回りの目安となるだけということは十分認識しておきましょう。

通貨ペアを確定する上で考慮した方がいいことってある?

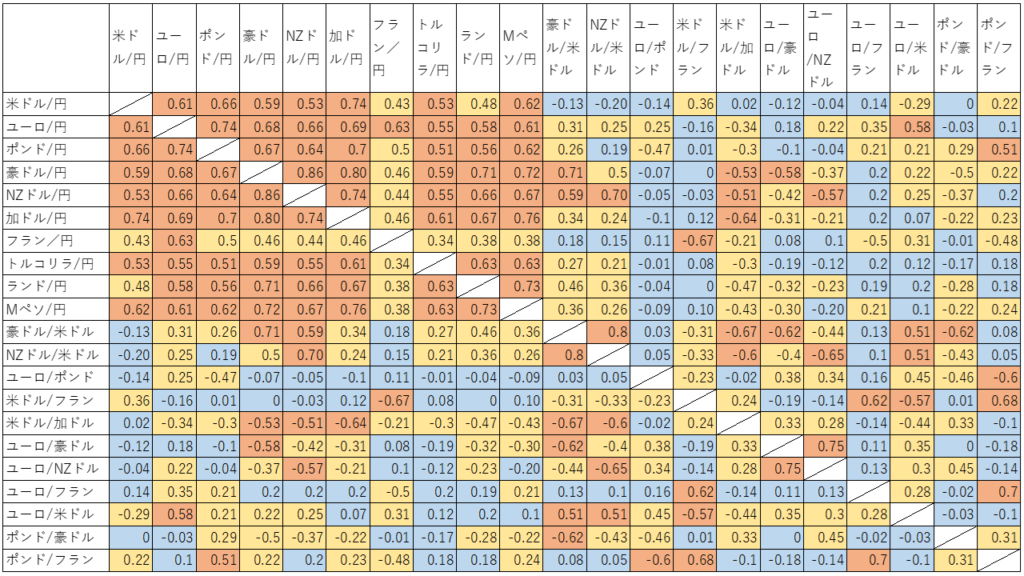

私の場合は、利回りもですが、各通貨ペアが「低相関」であることも重要視しています。

低相関って何よ?

低相関とは2つの通貨ペアの動きは無関係に近いということです。

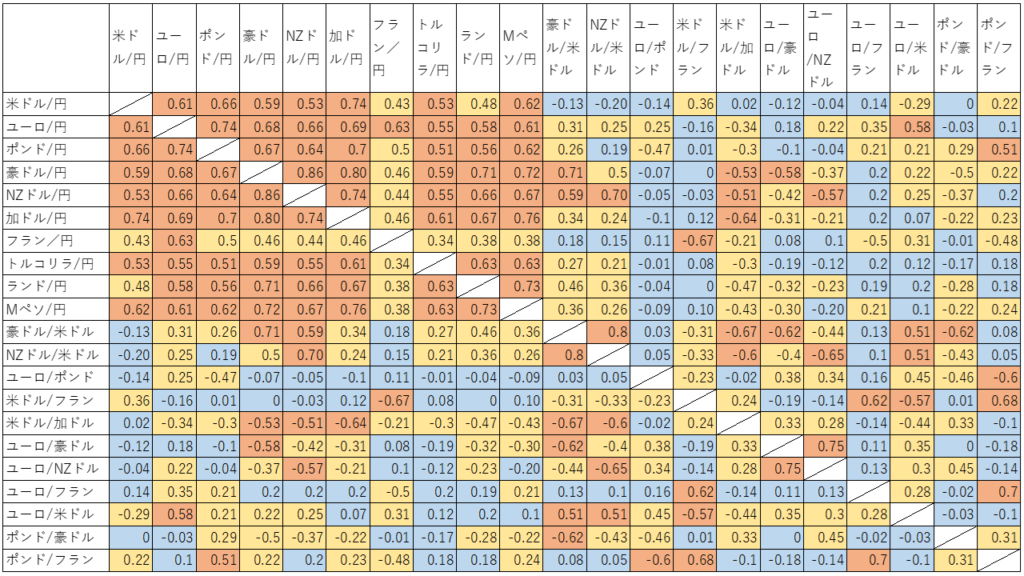

- 相関係数

-

2つの通貨ペアの値動きの関係性を表したもので、「-1」~「0」~「1」で示される。

相関係数 一つの通貨ペア もう一つの通貨ペア 1に近い 高い(安い) 高く(安く)なる。 0に近い 高い(安い) 無関係に動く -1に近い 高い(安い) 安く(高く)なる。 相関係数が0に近いものを選択する方が、それぞれの通貨ペアがバラバラの動きとなる。

例えば、豪ドル/円とNZドル/円はどちらも対円(クロス円)の通貨ペアです。

豪ドルとNZドルは地理的状況も踏まえ、特別な有事がなければ豪ドル/円とNZドル/円は似た動きとなることが知られています。

実際にここ10年の相関係数は0.86と1に近い値となっています。

どうして低相関を狙うの?

リスク分散するためです。例えば、2022年の円安では、クロス円を多く運用していた方は含み損が辛かったはず。

それぞれが低相関の通貨ペアを使用することで、含み損が急増する通貨ペアを減らしたり、タイミングをずらすのが狙いです。

参考までにDMM FXで扱っている各通貨ペアの相関係数をまとめると次のようになります。

- 相関係数の絶対値≦0.2・・・青色

- 0.2<相関係数の絶対値≦0.5・・・黄色

- 0.5<相関係数の絶対値≦1・・・赤色

相関係数は次のサイトで確認しました。→ロングショート分析システム サヤトレロングショート

通貨ペア選びに悩んだ際には参考にしてみてください。

まとめ

今回はトラリピ設定の正しい構築手順を紹介しました。少し大変な作業ですが、これらの手順を踏んで初めて自分の資金量に合った通貨ペア、レンジ幅、トラップ幅、利益確定幅(利回り)となります。

皆さんもトラリピの運用設定を考える上で参考にしてみてください。

もし自分の資金量に合った運用設定になっていない場合には損切りも検討する必要があります。損切りする場合や損切り順については次の記事で紹介しています。

コメント