当記事はプロモーションを含みます。

【10項目で比較】ETFと投資信託どっちがいいのか?違いを比較

投資信託からインデックス投資を始めたあなたにとって、次のステップはETF(上場投資信託)への移行です。

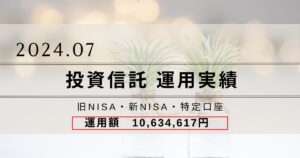

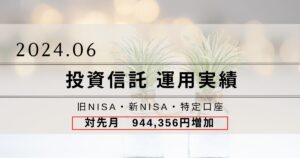

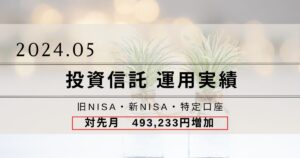

私自身、投資信託を積立NISAやiDeCoで継続している一方、特定口座では500万円分の投資信託を解約し、ETFへの切り替えを行いました。

では、ETFと投資信託、あなたにとってどちらが適しているのか。

この記事では、10項目で両者を徹底比較し、あなたにとって重要な点を明確にします。

そうすれば、あなた自身にとっての最適な投資先を選ぶことができます。

興味を持たれた方は、ぜひ最後までお読みください。

- ETFと投資信託の違い

- ETFと投資信託の選び方

- 画像はタップして拡大できます。

- 本ブログの運用実績に偽りはありませんが、その他の投資に関する情報は個人的見解を含みます。投資に関する決定は自らの判断と責任で行っていただきますようお願いします。

ETFと投資信託どっちがいいのか利回りを比較

ETFと投資信託どっちがいいの??という問いは、資産運用の利回りを少しでも上げたいという気持ちから生まれているかと思います。この問いに対しての結論はこれです。

投資信託<ETF×貸株<<<ETF×代用有価証券FX

最も楽をしたいならこれ。投資初心者でもハードルなく、ほったらかし投資ができます。

投資信託

おてぴ

おてぴベンチマーク以上の利回り向上はできませんが、簡単で投資初心者には間違いありません。

年4~7%くらいのリターンが見込めると言われているよね。

投資初心者から脱却したい、少し利回りを上げることはできないか!?そんな方におすすめなのはこれです。

ETF×貸株

これまで投資信託で積立をしてきたものをETF(上場投資信託)にします。自動での積立ができないため、自分で毎月一定額を購入するという手間が発生します。

しかし、その手間とは引き換えに、投資信託の利回り+年数%の利回り向上が見込めます。

リターンが大きいわけではありませんが、年0.1~1%程度の利回り向上が見込めます。やらないよりマシです。

滅多にないと思うけど、証券会社の倒産時には貸株が返ってこないというリスクがあるね。

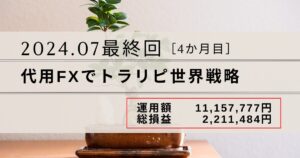

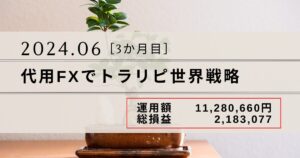

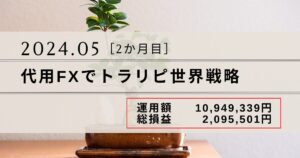

最もリターンを上げたいならこれです。私自身のメインの投資はこれで行っています。

ETF×代用有価証券FX

貸株同様に投資信託ではなく、自身でのETF購入をすることになります。そして、そのETFを活用してFXをします。

投資信託では毎月積立に回して余剰資金ができませんが、ETF×代用FXの場合は、FXの利益を自由に使うことができます。

私は再投資に利用し、インデックス投資を加速させています。

FXは危険というイメージがある人も多いでしょうが、それはレバレッジを掛け過ぎているだけです。次で最低限の知識を紹介しています。

利回りを基準に考えると以上の3パターンに分かれます。今まで投資信託をしていた方が少しでも利回りを上げたいなら、少しずつETFに触れてみましょう。投資の幅が広がることは間違いありません。

次からETFと投資信託の違いを10項目で比較しています。

ETFと投資信託どっちがいいのか10項目で違いを比較

細かくETFと投資信託の違いを見ていきましょう。

10項目を比較してまとめたのが次の表です。(各項目のタイトルをクリックすればジャンプできます。)

| 項目 | ETF(上場投資信託) | 投資信託 |

|---|---|---|

| 売買価格 | リアルタイム | 一日一回基準価額 |

| 注文方法 | 成行・指値 | 基準価額が分からない状態で注文 |

| 流動性 | 低い | 必ず成立 |

| 受け渡し日 | 3営業日目 | 4~5営業日目 |

| 売買手数料 | 証券会社の売買手数料 | ノーロード(無料)が多い |

| 運用コスト | 一般的に投資信託より低い | 一般的にETFの方が低い |

| 税金 | 配当・売却時に利益確定 | 解約時に利益確定(配当再投資の場合) |

| 自動積立 | できない | できる |

| 代用有価証券FX | できる | できない |

| 貸株 | できる | できない |

ひとつずつ内容を見てきます。

売買価格・注文方法

| ETF | 投資信託 | |

|---|---|---|

| 売買価格 | リアルタイム | 一日一回基準価額 |

| 注文方法 | 成行・指値 | 基準価額が分からない状態で注文 |

非上場である投資信託は1日に1度、基準価額が決定される仕組みであり、購入や売却の時点ではいくらで売買したのかが決まっていません。

取引完了までいくらで決済されたかが分からないのはモヤモヤしちゃう。

それに比べ、上場しているETFは、取引所が開いている時間帯は株式と同じようにリアルタイムで取引が可能です。

また、株式同様に信用取引もできます。取引の自由度でいうとETFにメリットがあるよ。

流動性

| ETF | 投資信託 | |

|---|---|---|

| 流動性 | 低い | 必ず成立 |

国内市場のETFは、今のところ投資信託よりメジャーでなく、取引高が少ないです。希望する価格で売りたいときに売れない、買いたいときに買えないなど板が薄い(流動性が低い)ことがデメリットになります。

それに比べ、投資信託は必ず基準価額で取引が完了します。

参考までに私が実際に運用している投資信託とETFの純資産総額を紹介します。次の商品はどちらも先進国株式に連動する投資信託ですが、純資産総額に大きな差があります。

| ETF | 投資信託 | |

|---|---|---|

| 商品 | NEXTFUNDS外国株式・MSCI‐KOKUSAI指数(為替ヘッジなし)連動型上場投信(2513) | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド |

| 純資産総額 | 241.4億円 | 3,489.3億円 |

私が実際に運用している投資信託をこちらで紹介しています。

こう比べてしまうと大丈夫なのかと心配になりますが、一般的に純資産総額が100億円以上であれば中長期の運用としても、繰上げ償還の心配はないと言われています。

ETFの流動性の低さをカバーするための仕組みづくりも行っているようです。今後、国内市場ETFも米国市場ETF同様に取引が活発になることに期待です。

ETFの流動性について

ETFは、上場株式としての「市場価格」と投資信託としての「基準価額」の2つの価格がある。

市場価格は市場の需給で決まるため、その日の終わりで決まる投資信託の価値=基準価額とは乖離する可能性がある。

これを極力防ぐため、2018年7月から東証は「マーケットメイク制度」を導入して、ETF市場でもより流動性を確保する仕組みを取り入れている。

本制度において、当取引所は、申請をもとに銘柄ごとにマーケットメイカーを指定し、指定を受けたマーケットメイカーは、気配提示義務を履行することで、インセンティブ(報酬)を得ることができます。マーケットメイカーが気配提示義務を履行することによって、対象のETFに対して、需給動向を踏まえた公正な価格で、十分な量の気配が提示されることになり、投資家の皆様が売買をしたいタイミングで、より良い価格で売買する環境を提供できるようになります。

日本取引所グループ マーケットメイク制度の概要

受け渡し日

| ETF | 投資信託 | |

|---|---|---|

| 受け渡し日 | 3営業日目 | 4~5営業日目 |

受け渡し日とは、買い注文が成立してETFや投資信託を保有できる日、または保有しているETFや投資信託を売却して現金が利用できるようになる日のことを言います。

受け渡し日は、ETFの場合は売買成立日から3営業日目ですが、投資信託の場合は注文を出してから4又は5営業日目とかなり遅くなります。

次の売買、軍資金の用意のことを考えると、受け渡し日は早いにこしたことはありません。ここはETFが優勢です。

売買手数料

| ETF | 投資信託 | |

|---|---|---|

| 売買手数料 | 証券会社の売買手数料 | ノーロード(無料)が多い |

ETFは上場株式と同じ取扱いのため、証券会社の売買手数料が発生します。最近は一定額まで手数料無料の証券会社も多いため、あまり気にする必要がないかもしれません。

投資信託は購入手数料がかかり、売却手数料はかかることになっていますが、ほとんどのインデックスファンドはノーロード(無料)となっています。アクティブファンドではまだまだ購入手数料がかかるものもるため注意が必要です。

運用コスト

| ETF | 投資信託 | |

|---|---|---|

| 運用コスト | 一般的に投資信託より低い | 一般的にETFの方が低い |

運用コストは、信託報酬(運用資産から日々差し引かれる運用管理費用)と信託財産留保額(解約するときに支払う費用)とがあります。

一般的に信託報酬は投資信託よりもETFの方が低いと言われていますが、商品によって異なりますので一概には言えません。また、信託財産留保額は投資信託だけにかかるものですが、かからない投資信託も多くあります。

例えば、私が実際に運用している先進国株式の投資信託とETFを比較すると、投資信託の方が信託報酬が低く運用コストが低いことが分かります。

| ETF | 投資信託 | |

|---|---|---|

| 商品 | NEXTFUNDS外国株式・MSCI‐KOKUSAI指数(為替ヘッジなし)連動型上場投信(2513) | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド |

| 信託報酬 | 0.187% | 0.1023% |

| 信託財産留保額 | なし | なし |

税金

| ETF | 投資信託 | |

|---|---|---|

| 税金 | 配当・売却時に利益確定 | 解約時に利益確定(配当再投資の場合) |

ETFと投資信託に発生する税金は、値上がり益に対する税金と、配当(ETF)・分配金(投資信託)に対する税金の2種類があります。

値上がり益に対する税金はETFも投資信託も取扱いは同じで、売却(ETF)・解約(投資信託)時に利益確定です。

配当(ETF)・分配金(投資信託)に対する税金は取扱いが異なります。

ETFは配当として利益が確定した際(多くは年2回の配当時)に、所得税と地方税の合計約20%が強制的に源泉徴収されます。

投資信託は配当について、受け取りと再投資と選択できるものが多く、再投資にした場合はその時点で税金が発生せずに、税金の繰り延べされます。

税金の繰り延べのメリットは複利効果を最大限活用できること。

ETFの配当は必ず税金が引かれてしまい、その部分は再投資できません。投資信託は税金が引かれない分、元金として再投資され複利効果が大きくなります。

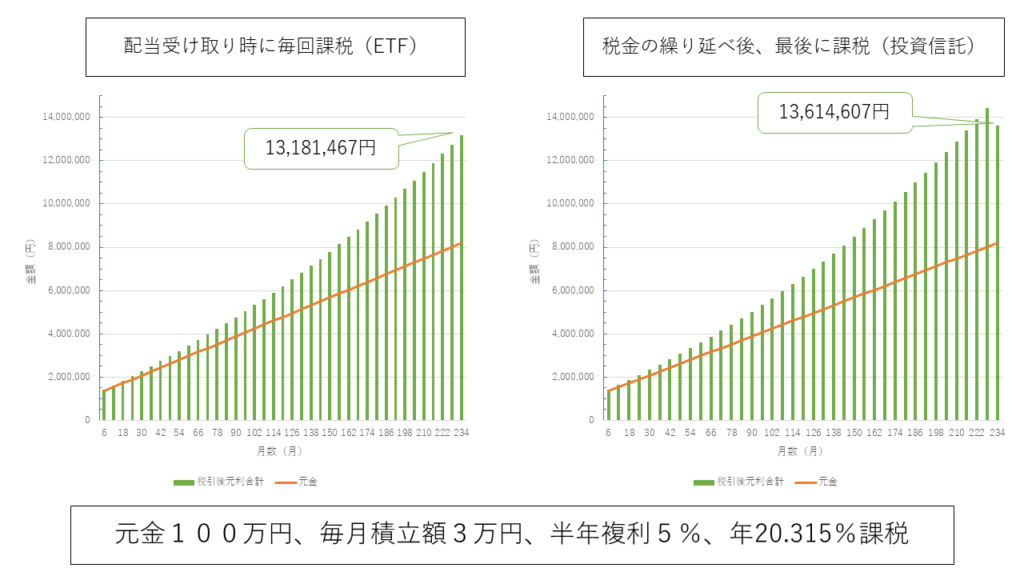

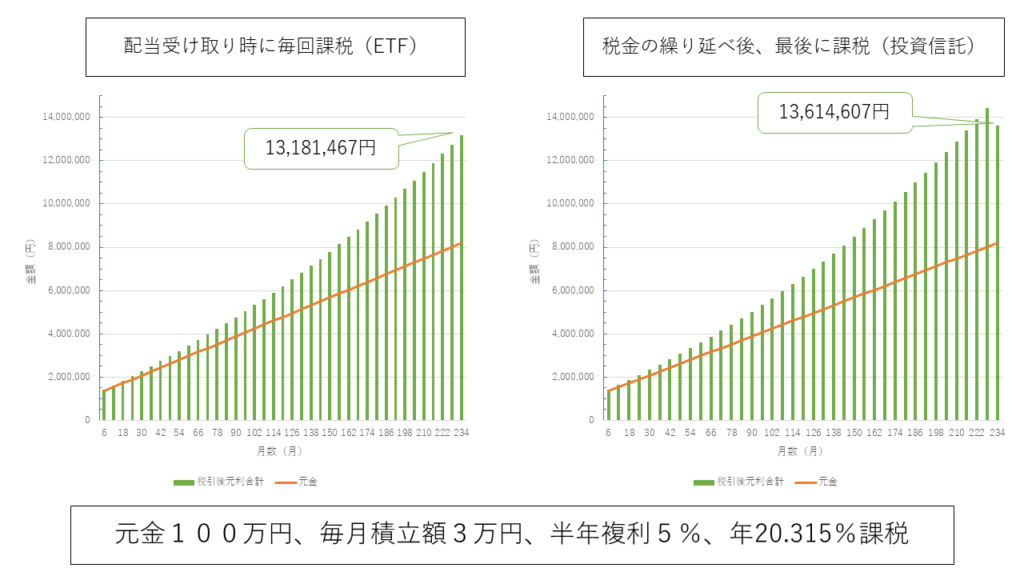

具体例を紹介します。下図は初期元金100万円、毎月積立額3万円、年利5%、税率20.315%、運用期間20年です。

投資元金と利回りが同じにも関わらず、税金を繰り延べしただけで約43万円の差が発生し、税金の繰り延べの効果が大きいことが分かります。

しかし、それでもインデックス投資×代用有価証券FXの方が複利効果が高いです。こちらで方法を紹介しています。

自動積立

| ETF | 投資信託 | |

|---|---|---|

| 自動積立 | できない | できる |

投資信託は、ほとんどのネット証券で少額からの積立投資が可能です。毎日、毎週、毎月など指定した日に自動で購入又は売却する仕組みです。

それに比べ、ETFで積立投資に対応しているのは、限られた銘柄で限られた証券会社となっています。

自動積立の観点では投資信託が有利だね。

代用有価証券FX

| ETF | 投資信託 | |

|---|---|---|

| 代用有価証券FX | できる | できない |

代用有価証券FXは聞きなれない方も多いかもしれませんが、ETFや株式を担保にFXができるサービスで、国内の次の4社で取扱いがあります。

- SBI FX α(SBI証券

- DMM FX(【DMM FX】について詳しくはこちら

- マネーパートナーズFX()

- 三菱UFJ eスマート証券

私はこの代用有価証券FXを利用するために投資信託を解約し、ETFの購入に切り替えています。今では少なくとも月利1%以上を達成しています。

貸株

| ETF | 投資信託 | |

|---|---|---|

| 貸株 | できる | できない |

ETFは株式と同じ取扱いのため、証券会社によって行っている貸株サービスを利用できます。

貸株サービスとは、株式等を証券会社に貸し出すことにより金利を得られるものです。株主優待や配当の基準日には金利か権利かを選択することも可能だったりします。

ただし、貸している証券会社が倒産してしまった場合は貸株を返却してもらえないというリスクも承知しておきましょう。

SBI証券や楽天証券では多くが0.1%以上の金利で、都市銀行などの預金金利0.001%を大きく上回ります。

非上場である投資信託ではこのサービスを利用できないのね。

資産運用しながら金利がもらえる貸株が利用できるという点ではETFにメリットがあるね。

まとめ

ETFと投資信託の違いを10項目にわたって比較しました。自分が重要視する項目によってETFと投資信託の運用を選択しましょう。

もちろん、運用コストである信託報酬はより低い方がいいです。

しかし、インデックスファンドであればETFも投資信託も大した差にはなりません。

また、税金の繰り延べも複利運用では大事ですが、最終的には利益確定した時点で支払いが発生します。

私の見解では、最終的な利回りを考慮すると冒頭に述べた「貸株」や「代用有価証券FX」のメリットが大きいと踏んでいます。

代用有価証券FXの概要はこちらでまとめています。初耳の方は必ず見ておきましょう。

コメント