当記事はプロモーションを含みます。

国内市場の米国債ETFを一覧で紹介

こちらの記事では、東証に上場している米国債のETFを一覧で紹介します。

国内市場に上場している、米国債に分散投資するETFを探している人は必見です。

国内市場に上場している米国債券に連動するETFの概要

- 画像はタップして拡大できます。

- 本ブログの運用実績に偽りはありませんが、その他の投資に関する情報は個人的見解を含みます。投資に関する決定は自らの判断と責任で行っていただきますようお願いします。

国内市場の米国債ETFとは

トリプルA

トリプルA国内市場の米国債ETFってどんなもの?

国内市場(東証)に上場している米国債券を投資先とする投資信託です。

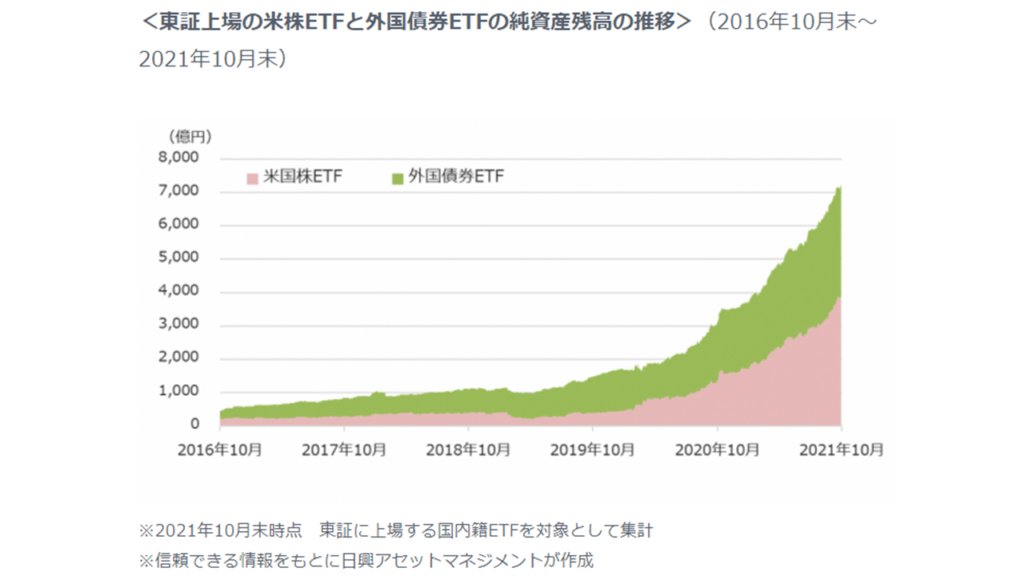

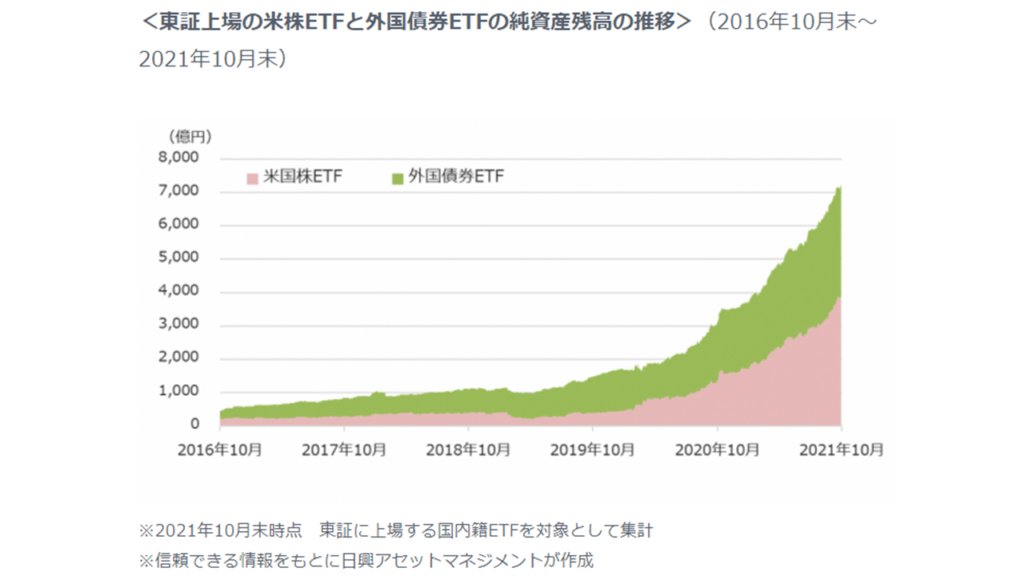

個人投資家の間では米国株ETFがよく話題にのぼりますが、実は分散投資を狙って外国債券ETFにも資金が集まっています。

この5年間の米国株ETFと外国債券ETFの純資産残高の推移をみると、米国株ETF同様に外国債券ETFにも資金が流入していることが分かります。

外国債券ETFの中でも米国債ETFはファンドの種類も豊富でメジャーな投資先のひとつとなっています。

株式よりもマイルドな動きの債券、私のメイン運用であるインデックス投資×ETFとも相性が良さそうです。

現在(2023.9時点)であれば、利上げ最終局面、債券価格も底と判断すれば分配金と差益の両取りも目指せそうです。

株式・投信をしている人向けの代用有価証券FXの概要はこちらで紹介しています。

国内市場の米国債ETFの種類

償還残存期間

国内市場に上場している米国債ETFは償還残存期間で分けて4種類あります。

- 米国債1-3年・・・1つ

- 米国債3-7年・・・1つ

- 米国債7-10年・・・9つ

- 米国債20年超・・・1つ

個人で個別の債券を購入した場合には償還残存期間があります。

しかし、ETFの場合は組み入れている債券を定期的に入れ替えてくれるため、実際にそこまでに償還や売却をするというものではありません。

個人投資家にとっては扱いやすいということね。

米国債ETFでは、償還残存期間7-10年の種類が豊富でメジャーになっています。

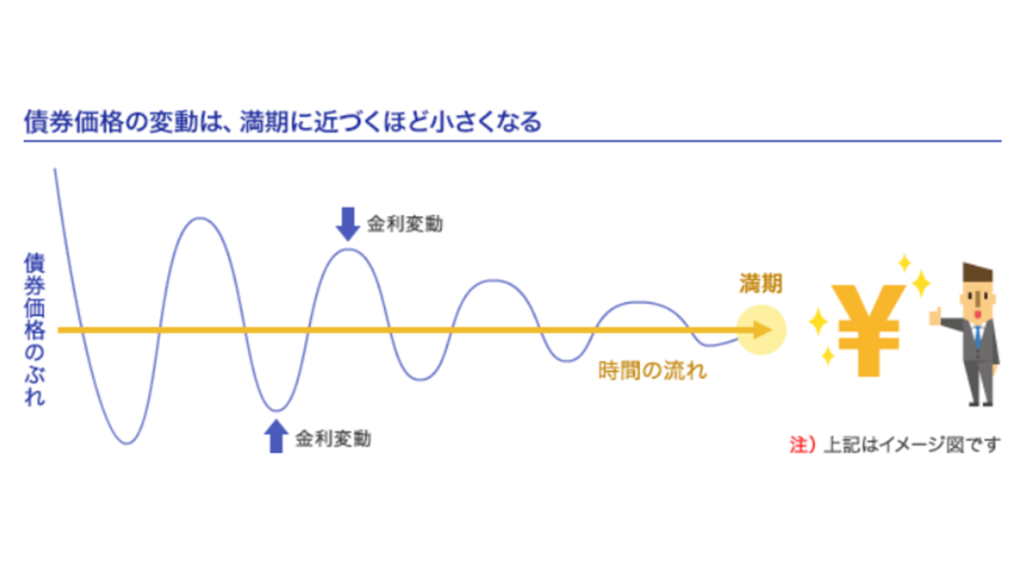

基本的には償還残存期間が長い方が分配金利回りは大きいです。

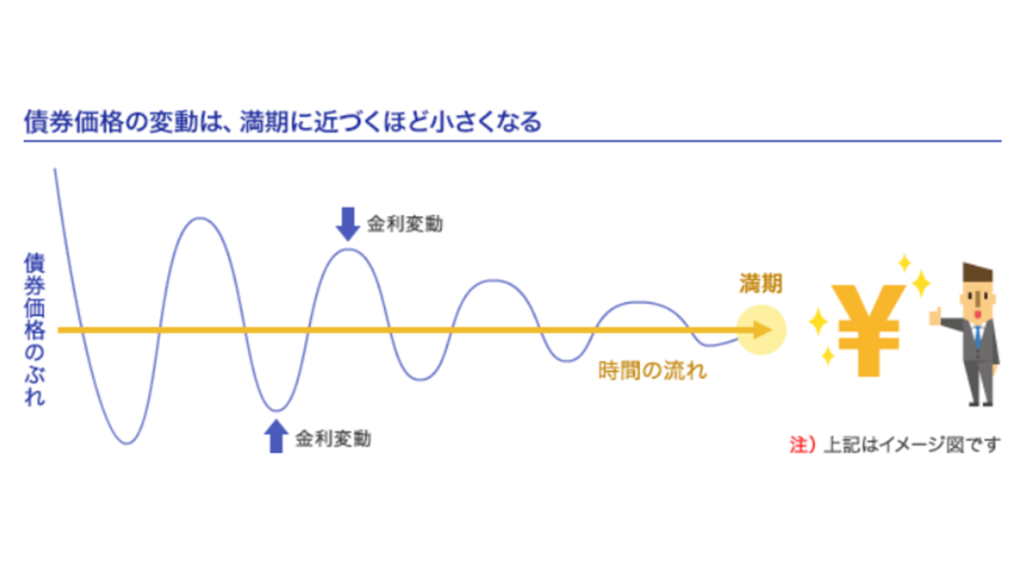

また、一般的な債券においては償還残存期間が長い方が値動きが大きい傾向もあります。

為替ヘッジの有無

また、為替ヘッジの有無で分けることもあります。

為替ヘッジについては、世界の為替の動きも含めて分散投資だという考えなら為替ヘッジなし。日本円だけで考えて資産クラスとして分散投資という考えなら為替ヘッジありにしましょう。

為替ヘッジってそもそも・・・

為替ヘッジとは

通常、外国株式や外国債券の取引を行うときに、購入時と売却時の基準価額が同じあれば損益は発生しないと思うかもしれませんが、実はそうではありません。

理由は為替の影響を考慮する必要があるためです。

購入するときよりも売却するときに、円の価値が下がっている(円安)のであれば利益が発生するし、円の価値が上がっている(円高)のであれば損失が発生します。

これら為替の影響を受けないように運用してもらうのが「為替ヘッジあり」になります。

ただし、為替ヘッジを行う場合にはコストがかかる場合があります。

このコストは実際に私たちが支払うわけではないため目に見えませんが、信託財産から差し引かれているため、基準価額にマイナスの影響を与えていることに注意が必要です。

国内市場の米国債ETF

米国債ETF 残存償還期間1-3年/3-7年

| コード | 名称 | 信託報酬 | 純資産残高 | 最低買付金額 | 分配金利回り | 分配金回数 | 管理会社 |

|---|---|---|---|---|---|---|---|

| 2620 | iシェアーズ 米国債1-3年ETF | 0.154% | 526.7億円 | 3,323円 | - | 4回 | ブラックロック・ジャパン |

| 2856 | iシェアーズ 米国債3-7年 ETF(為替ヘッジあり) | 0.154% | 203億円 | 7,136円 | 1.34% | 4回 | ブラックロック・ジャパン |

- 信託報酬、純資産総額は2023年8月31日前後

- 最低購入価額、分配金利回りは2023年9月29日前後

- 分配金:データ取得時に実績のないものは「−」

残存償還期間1-3年/3-7年の米国債ETFはそれぞれ1つしかないため他に選択肢がありません。

分配金利回りが7-10年や20年超の方が大きいため、長期間保有するのであれば残存償還期間の長いものを選択する方よさそうです。

これを選ぶメリットはないの?

残存償還期間が短い方が値動きは小さいため、値動きの変動を嫌う方はこちらも検討の余地があります。

米国債ETF 残存償還期間7-10年

| コード | 名称 | 信託報酬 | 純資産残高 | 最低買付金額 | 分配金利回り | 分配金回数 | 管理会社 |

|---|---|---|---|---|---|---|---|

| 1656 | iシェアーズ・コア 米国債7-10年 ETF | 0.154% | 325.8億円 | 2,842円 | - | 4回 | ブラックロック・ジャパン |

| 2838 | MAXIS米国国債7-10年上場投信(為替ヘッジなし) | 0.132% | 96.2億円 | 7,957円 | 1.64% | 4回 | 三菱UFJ国際投信 |

| 1486 | 上場インデックスファンド米国債券(為替ヘッジなし) | 0.176% | 230.2億円 | 22,565円 | 2.90% | 2回 | 日興アセットマネジメント |

| 2647 | NEXT FUNDSブルームバーグ米国国債(7-10年)インデックス(為替ヘッジなし)連動型上場投信 | 0.143% | 67.6億円 | 53,290円 | 1.73% | 4回 | 野村アセットマネジメント |

| コード | 名称 | 信託報酬 | 純資産残高 | 最低買付金額 | 分配金利回り | 分配金回数 | 管理会社 |

|---|---|---|---|---|---|---|---|

| 1482 | iシェアーズ・コア 米国債7-10年 ETF(為替ヘッジあり) | 0.154% | 1435.7億円 | 1,744円 | 1.72% | 4回 | ブラックロック・ジャパン |

| 2839 | MAXIS米国国債7-10年上場投信(為替ヘッジあり) | 0.132% | 16.5億円 | 5,580円 | 2.16% | 4回 | 三菱UFJ国際投信 |

| 1487 | 上場インデックスファンド米国債券(為替ヘッジあり) | 0.176% | 780億円 | 13,365円 | 2.28% | 2回 | 日興アセットマネジメント |

| 2648 | NEXT FUNDSブルームバーグ米国国債(7-10年)インデックス(為替ヘッジあり)連動型上場投信 | 0.143% | 251.4億円 | 37,460円 | 1.84% | 4回 | 野村アセットマネジメント |

| 2090 | NZAM 上場投信 米国国債7-10年(為替ヘッジあり) | 0.143% | - | 49,760円 | - | - | 農林中金全共連アセットマネジメント |

- 信託報酬、純資産総額は2023年8月31日前後

- 最低購入価額、分配金利回りは2023年9月29日前後

- 分配金:データ取得時に実績のないものは「−」

最も選択肢が多い残存期間7-10年の米国債ETFは為替ヘッジあり・なしで合計9種類あります。

年4回配当のところが多いね。

純資産総額や信託報酬を考慮すると、今のところはブラックロック・ジャパンや野村アセットマネジメント提供のETFがおすすめです。

米国債ETF 残存償還期間20年超

| コード | 名称 | 信託報酬 | 純資産額 | 最低買付金額 | 分配金利回り | 分配金回数 | 管理会社 |

|---|---|---|---|---|---|---|---|

| 2621 | iシェアーズ 米国債20年超 ETF(為替ヘッジあり) | 0.154% | 779.9億円 | 1,236円 | 2.83% | 4回 | ブラックロック・ジャパン |

- 信託報酬、純資産総額は2023年8月31日前後

- 最低購入価額、分配金利回りは2023年9月29日前後

残存償還期間20年の米国債ETFも1つしかないため他に選択肢がありません。

分配金利回りは全ての米国債ETFで最も大きいね。

残存償還期間が長い方が値動きも大きいことに注意だよ。

まとめ

今回は国内市場に上場している米国債券をベンチマークとするETFを紹介しました。国内市場に上場している、米国債券に分散投資するETFを探している人の参考になればと思います。

国内ETFはこちらの記事で総まとめしています。

コメント