当記事はプロモーションを含みます。

【知らないと損する】投資信託の為替ヘッジ有無はどっちがいいのか

「為替ヘッジ?いらないかも」と思っているあなた、それは大きな勘違いかもしれません。

実は投資信託で為替ヘッジを上手に活用することで、あなたの将来の生活スタイルはガラッと変わるかもしれません。

投資家の多くは「無し」を選択している為替ヘッジ。でも、FXをやった私は為替リスクを軽視できないことに気付きました。今回の記事では、投資信託における為替ヘッジの重要性を解説し、なぜ為替ヘッジを意識しなければならないのかを明らかにしていきます。

これを読めば、あなたも長期投資で為替リスクを回避することができるようになります。まだ知らない人が多い、投資信託の為替ヘッジの真実。ぜひ最後までご覧ください!

- 投資信託の為替ヘッジ有無により将来の生活スタイルを裕福にできる

- 投資信託における為替ヘッジ有無の違い

- 投資信託の積立額を上げる方法

この記事を書いている人

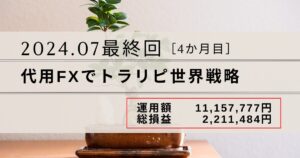

- メインは代用有価証券FX×ETF積立で1,500万円以上運用

- NISA、iDeCoでの投信積立、暗号資産積立など分散投資

- 元税務署職員/FP2級

- 30代夫婦・2人の子ども/持ち家ローン有り

☆ポチっと大変励みになります☆

投資信託で為替ヘッジ有無はどっちがいいのか

結論から言います。

投資信託の為替ヘッジは「有り」「無し」どっちも活用していい。

トリプルA

トリプルA無難な答えで逃げるのね

違います。為替の状況により為替ヘッジの有無を使い分け、どちらも保有する期間があってもいいと判断しています。

この結論に至る条件は次の2点が前提になります。

- 同じベンチマークで、為替ヘッジ「有り」「無し」の商品がある。

- リスク・リターンの振れ幅を小さくしたい。

ただし、本当にほったらかしのインデックス投資をしたい、買い替えなどは面倒だ!そういった場合には、

投資信託の為替ヘッジは「無し」を選択する。

結局「無し」の方がいいのね。

どちらかひとつと言われれば「無し」です!

理由を紹介していきます。

投資信託における為替の影響

投資信託における為替の影響とは

まずは投資信託における為替の影響を整理しておきましょう。

簡単に米国株を例として考えます。

(為替の影響の具体例)米国株が50ドル/株、為替レートがドル/円=100円

円建て評価額は、50ドル/株×100円/ドル=5,000円/株です。

ここで、株価=50ドル/株は変わらずに、為替が10%円安、10%円高になったときを比較すると、円建て評価額は次のようになります。

- 1ドル=110円(10%円安)→50ドル/株×110円/ドル=5,500円/株

- 1ドル=90円(10%円高)→50ドル/株×90円/ドル=4,500円/株

株価に変動がなければ、円安の方が評価額が大きくなり、円高の方が評価額が小さくなります。

外国株をベンチマークとした投資信託にも同じことが言えます。

為替ヘッジをしていない場合、円安時には評価額が大きくなり、円高時には評価額が小さくなります。

投資信託における為替ヘッジの実例

実際の投資信託のヘッジ有無の商品を見てみましょう。

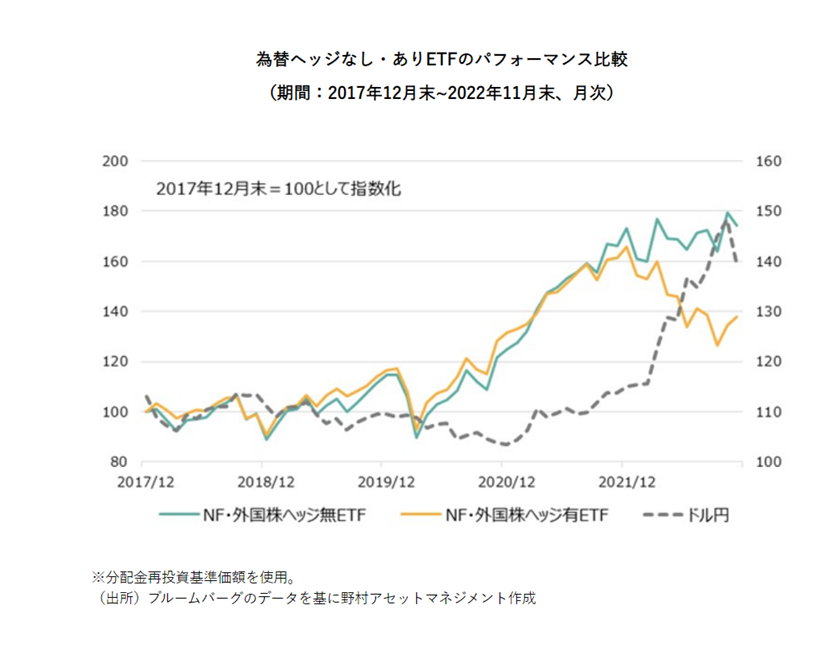

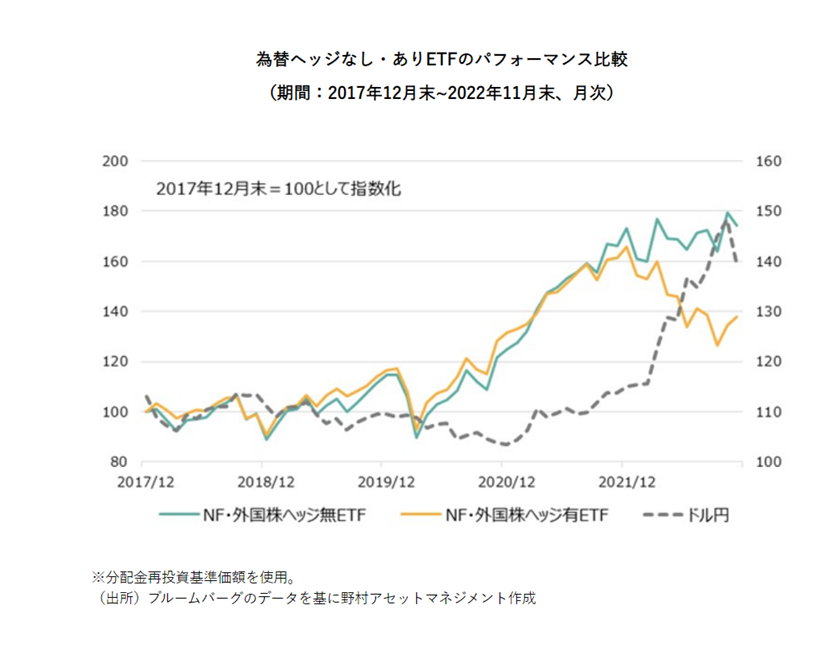

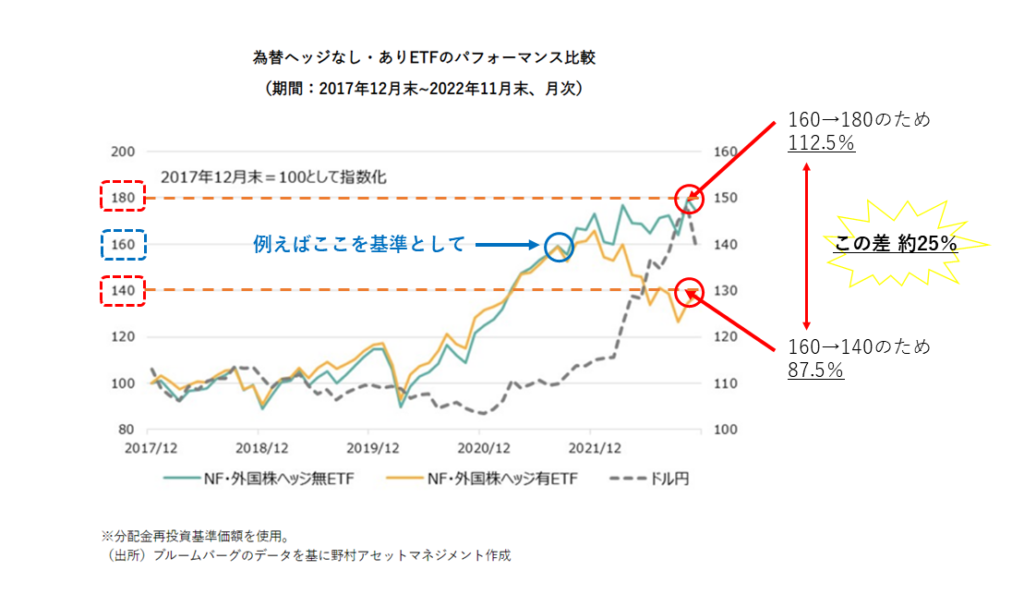

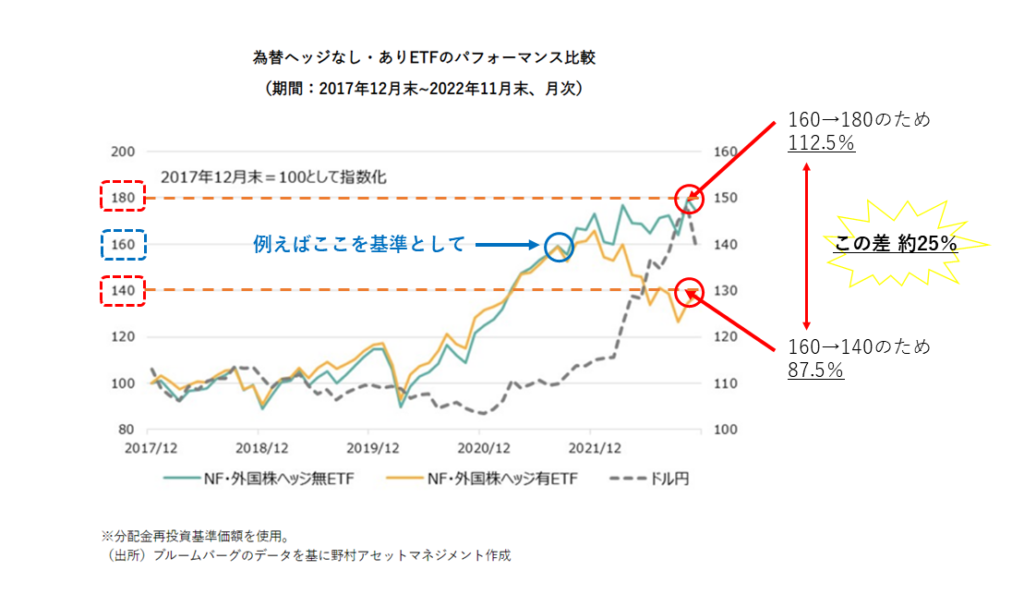

下図は先進国株に連動したETFの基準価額の推移です。(ETFの内容は投資信託と同じと考えましょう。)

2021年11月頃まで為替ヘッジによる優劣は大きくないね。

それ以降は歴史的な円安により、為替ヘッジ無しのパフォーマンスが優れていることが分かります。

大まかに数値を具体化します。

160を基準とした場合、2022年11月付近では、為替ヘッジ無しだと約180、為替ヘッジ有りだと約140で25%の差があります。(タップで拡大できます。)

仮に米国株投資信託100万円分保有していた場合は25万円、1,000万円保有していれば250万円の差!無視できる数字じゃないね!

ここ1~2年米国株価がヨコヨコでも利益が出ていた人は、円安による恩恵を受けていたと言えます。

逆に、今後円高に傾けば評価額が下がることにもなります。

投資信託で株高による恩恵を受けたかったにも関わらず、取り崩し期に歴史的円高であれば、利益が出ないなんてことも起こり得ます。

投資信託における為替ヘッジのバックテスト

先ほどの投資信託をさらに具体化、円高の場合を確認するため、短い期間(2022/10/3~2023/4/20)ではありますがバックテストを行いました。

2022/10/3~は、ドル/円チャートが高値圏で留まっていたため、当時の私が今後ヘッジ有りに切り替えるべきと考え始めたタイミングです。

実際には、テッペンで切り替えはできず11月14日の週から切り替え始めています。

バックテストの条件は次の二通りです。

- 一括投資・・・136万円一括投資(ヘッジ無しをヘッジ有りに切り替えた想定)

- 積立投資・・・毎日1万円分購入の計136万円(入金で積立した想定)

ETFは一口数千円~数万円で売買のため、投資信託のように金額を指定した買付はできません。

今回は話を簡略化するために金額指定で買付できたとしています。

バックテスト期間では円高に傾いているからヘッジ有りが優位なのかな。

結果は次のとおりです。

| 先進国株Hなし [2513] | 先進国株Hあり [2514] | 差 | |

|---|---|---|---|

| 投資元金 | 136万円 | 136万円 | - |

| 一括投資 差引利益 (利益率) | 152.1万円 +16.1万円 (+11.8%) | 156.4万円 +20.4万円 (+15.0%) | +4.4万円 (+3.2%) |

| 積立投資 差引利益 (利益率) | 143.6万円 +7.6万円 (+5.6%) | 142.6万円 +6.6万円 (+4.8%) | △1.1万円 (△0.8%) |

バックテストの着地点では、一括投資で元金に対して3.2%ほどヘッジ「有り」が優位でした。しかし、積立投資ではヘッジ「有り」が△0.8%となっています。

積立投資では、徐々に円が高いところでETFを購入していくことになったから、ヘッジ「有り」のメリットが薄れてるんだね。

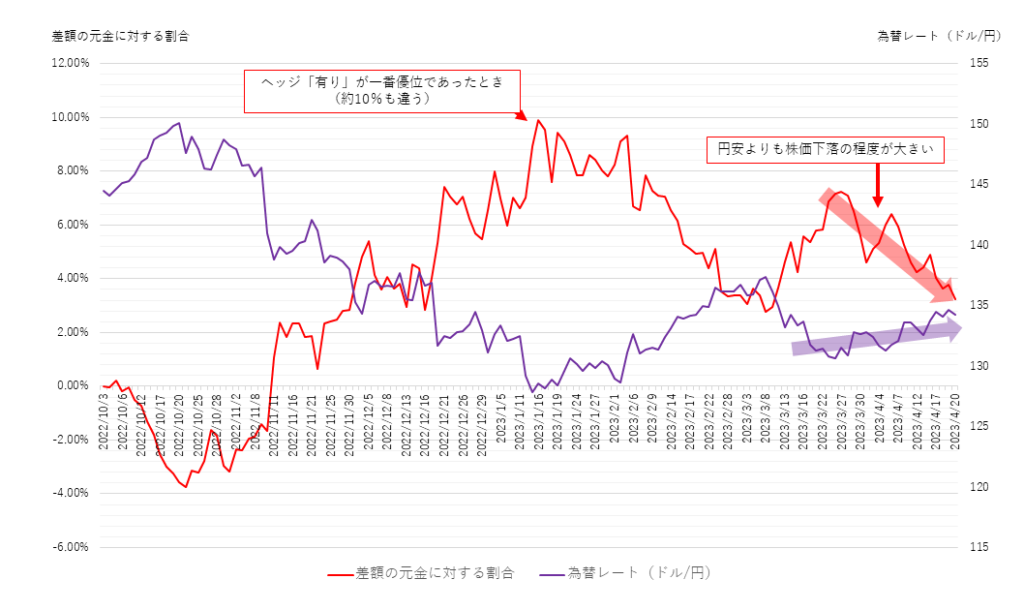

ヘッジ「有り」が「無し」に比べて優位であったピーク時期を確かめるため、一括投資の場合で次のようなグラフも作ってみました。(タップで拡大できます。)

グラフの見方は、

・横軸=日付

・右縦軸=為替レート

・左縦軸=(ヘッジ有り-ヘッジ無し)/元金

為替ヘッジ有りが有利だったのは、2023年1月上旬頃。

ヘッジ有りの方が約10%利回り(半年)が大きいです。

為替レートが最も円高の時期と重なっていることも分かるね。

それ以降、為替レートは上下しながら徐々に円安になっています。しかし、それに比べてヘッジ有りの下落スピードの方が大きいように見えます。

数字にできませんが、運用期間が長くなるにつれて投資信託のヘッジコストが株価(基準価額)の押し下げ要因になっているようです。

長期での運用だとヘッジ有りの利回りは落ちていきそうね。

為替ヘッジを活用した投資信託積立の戦略

為替ヘッジを活用した理想の取引

ここで、投資信託で為替ヘッジを活用した理想の取引について考えます。

これまでの例を考慮すると、次の行動により利益を最低限維持、又はアップすることができます。

- これから円安になると分かっている→為替ヘッジ無しを購入(ヘッジ有りは売却)

- これから円高になると分かっている→為替ヘッジ有りを購入(ヘッジ無しは売却)

ほんとに投資したことあるの?底やテッペンを狙うなんて、専業トレーダーでもないのにできるわけないじゃない!

また、次の点にも注意する必要があります。

- 売買手数料がかかる。(ノーロードなら影響なし。)

- 売却代金の受け渡しまで機会損失となる。

- 確定利益による税金の支払いが発生する。

- 為替ヘッジ有りだとヘッジコストがかかる。

これらの課題をクリアしながらも、現実的に取りうる戦略を立てる必要があります。

投資信託積立の戦略

専業トレーダーではない私たちができる戦略を立てます。

- 基本スタンスは為替ヘッジ「無し」

- 行き過ぎた円安や円高のときだけ、為替ヘッジの「有」「無」をスイッチング

売買手数料、機会損失は為替の騰落に比べると軽微。

税金の発生は利益確定をいつするかだけの話(複利効果の問題はあるが)です。

ただし、ヘッジコストがじわじわと利回りを落としていくため、切り替えた後の運用は短い方がいい。

しかし、ここで難しいのがこれ。

行き過ぎた円安、円高っていつよ?

これを体系化したかったのですが無理でした。どうやっても過去の相場を頼るしかなく、今後も通用するわけではないからです。

私の場合は、数十年ぶりの円安に、年末頃の確定利益の調整などが重なり、ヘッジ「無し」から「有り」に切り替えていきました。

現時点で当時のチャートを見るとタイミングは悪くなかったように思います。

しかし、長期運用になるにつれてヘッジ「有り」の優位性は薄れています。今はヘッジ「無し」への切り替えを検討していますが、既に若干遅いようにも思います。

切り替えのタイミングが分からない、ほったらかしがいい、長期だとヘッジコストがかかりすぎる。これが投資信託はヘッジ「無し」を選択すべきと言われる理由だね。

本当にほったらかしがいいなら、為替ヘッジ「無し」のみで運用する。

投資信託以外でも為替差益のメリットを受ける方法

投資信託について、為替ヘッジの有無をうまく活用できれば利益を確保をできると提案しました。

私の場合はETF(上場投資信託)を活用した運用も行い、インデックス投資の複利効果を加速させています。

少し話が反れるためここでは述べませんが、興味ある方はこちらもぜひ見てみてください。

まとめ

「投資信託は為替ヘッジ無し一択でしょ。」私もかつてはそう考えていました。

しかし、今では考えが変わりました。投資信託において、為替の影響力は決して小さくありません。

少しでも皆さんの参考になれば幸いです。

コメント