当記事はプロモーションを含みます。

トラリピ運用設定を見直した理由は資金管理の徹底と利回りの向上

トラリピを始めるにあたって、まず自分に合った運用設定を見つけることが肝心です。

例えば、自分の資金に合わない運用設定を選んでしまうと、リスクを取りすぎてしまい、資金がどんどん減ってしまいます。始めは良い利回りが出ていても、長期的には運用設定に合わなかったために大きな損失を被ることになりかねません。

今回は、私がトラリピの運用設定の見直した理由を紹介します。この記事を読めば、資金管理の重要性を理解し、安定的な利益を上げるための運用設定を見つけることができるでしょう。

- 画像はタップして拡大できます。

- 本ブログの運用実績に偽りはありませんが、その他の投資に関する情報は個人的見解を含みます。投資に関する決定は自らの判断と責任で行っていただきますようお願いします。

トラリピ運用設定の見直し理由

この度トラリピの通貨ペアを見直した理由はこちらです。

資金管理の徹底と利回りの向上

通常、トラリピは最初に設定レンジを決め、その後に自分の資金量に応じたトラップ幅を考えていきます。

おてぴ

おてぴ今さらですが、これが超大事。

実はできていないって方も多いのかな。

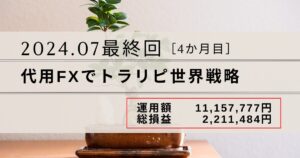

私の場合は代用有価証券FXで、ETF積立によるインデックス投資がメイン、ETF代用によるFXのトラリピはサブの位置付けです。

代用有価証券FXは保有している株式を使ってFXができるサービスです。こちらで詳しく紹介しています。

サブという位置づけであることから、トラリピの運用設定は株+現金=50万円当たり1ポジション(1Lot=10,000通貨)という資金管理でした。

追いかけられるだけ追いかけようと思っていました。

資金量から算出した保有していいポジション数が上限になったら、放置プレイ。放置している間でもインデックス投資が継続されるためそれでいいと考えていました。

しかし、代用有価証券FXによるトラリピをやってきて約10か月、考えが変わりました。

トラリピにおいてポジションを追いかけることができなくなったとき、もちろん確定利益が発生しないため利回りが落ちます。

→機会損失がもったいない。

機会損失がもったいないため当初の株+現金=50万円当たり1ポジションを守れなくなる。

→資金管理が甘くなる。

ぐだぐだね

FXはメンタル大事とよく聞きますが、本当にそのとおりです。

本来トラリピは相場を読まなくていい、メンタル面で負けない、それがメリットです。それにも関わらず、キホンのキを怠ってしまうとメンタルに左右されまくってしまいます。

機会損失、それによる資金管理の甘さ、これらを防ぐためには本来のトラリピ設定の構築手順を踏むべき

これが私がトラリピの運用設定の見直した理由です。

では具体的にトラリピの運用設定の見直し前と見直し後を見ていきます。

トラリピ運用設定の見直し前の資金管理

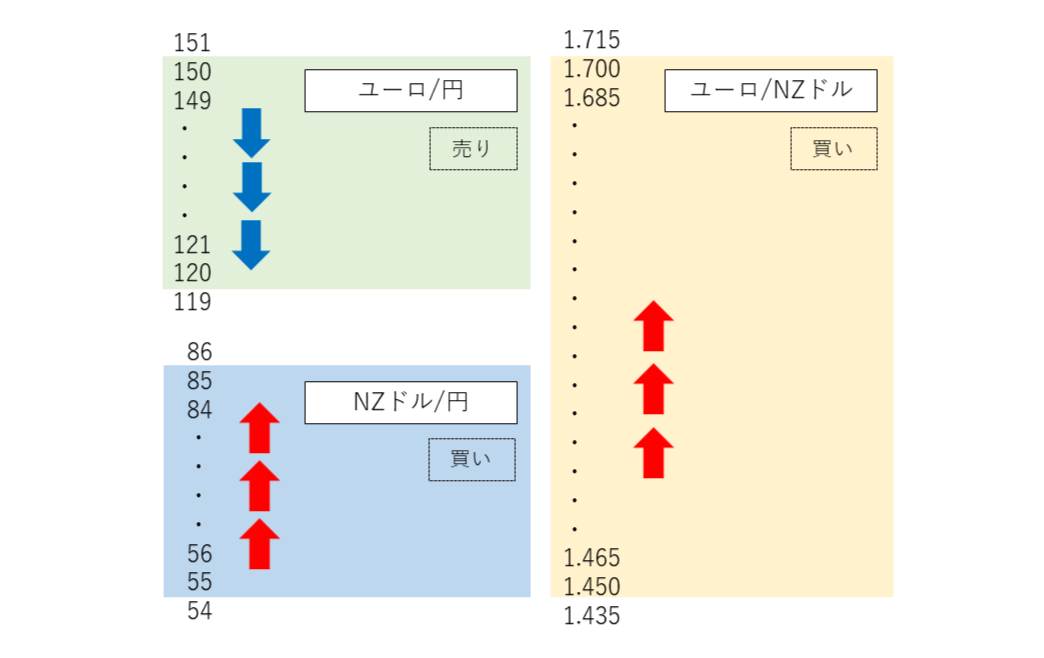

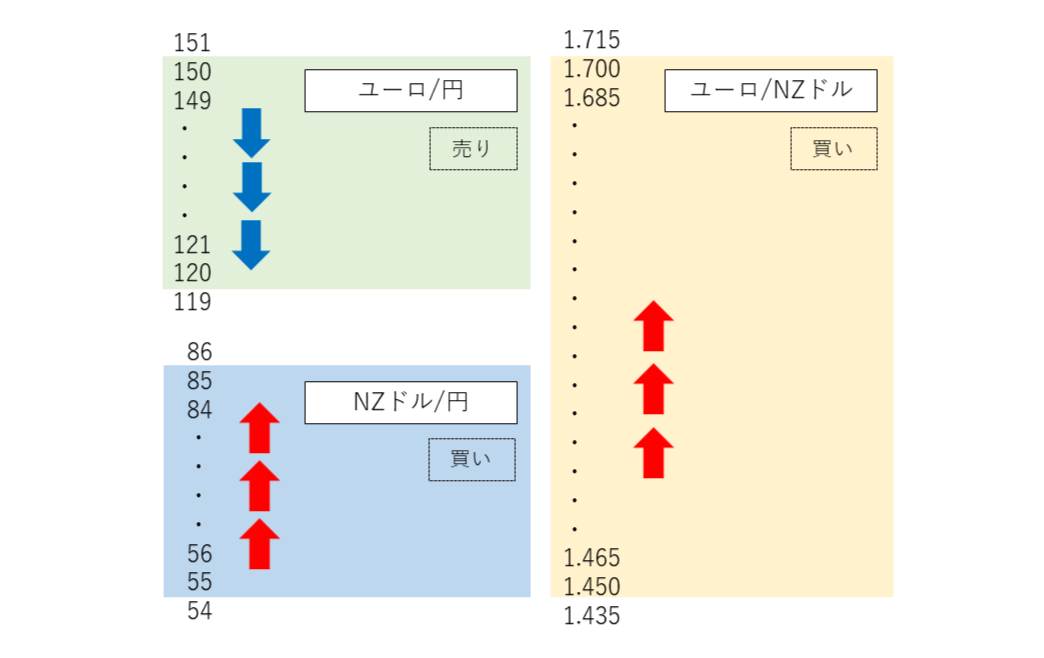

こちらが通貨ペアの見直し前のトラリピ運用設定です。口座①(すくみ運用)と口座②(低相関運用)の2本立てで行っていました。

例えば、口座①のユーロ/円は設定レンジ120~150円で1円単位の売りトラップ31本。ユーロ/円=150円になり、これをフルポジション保有したときの含み損は、△465万円になります。

ユーロ/円150円のときには大抵の場合NZドル/円の設定レンジ55円~85円は上に外れレンジアウトしている想定ですが、ユーロ/NZドルは設定レンジ内でポジションを持つ想定です。

ユーロ/円とユーロ/NZドルの含み損を合わせるとMAXで想定される含み損は△465万円どころではありません。

そんな含み損耐えられるの!?

はっきり言って無理です。許容範囲超えています。

2022年9月での口座①の株+現金=約740万円、株+現金=50万円当たり1ポジションという資金管理を守ると、ポジション上限は約15ポジションまでです。

運用設定全てを網羅するには全然資金が足りないね。

最初に述べたとおり、代用有価証券FXにおいてFXはサブの位置づけ、これでもいいと思っていました。

しかし、この数か月の円安、ポジションが追えなくなってきたときの機会損失は非常にもったいないと感じました。

遠いポジションの損切り、トラップ幅を広くする、株+現金=50万円当たり1ポジションを超えてのポジション保有などで対応しました。

それでも円安に追いつかず、ユーロ/円の確定利益は減少傾向にありました。

自分の資金量に合わない設定は、最初は利回りが高くて気分がいいです。

しかし、しだいトラリピを始めたレートから外れ始めると、含み損も辛くなり、ポジションやトラップを抑えると利回りは減少していきます。

こんな状況は正常な判断を狂わせる元、そもそもロスカットにより資金を失う危険が潜んでいます。

これは絶対に回避しないといけないね。

続いて、トラリピの運用設定の見直し方法と、見直し後の資金管理状況を見てみます。

トラリピ運用設定の見直し後の資金管理

一般的なトラリピの運用設定の構築手順は次のようになります。

- 運用資金の確認

- トラップの敷き方の検討

- 候補の通貨ペアの選定

- バックテスト期間の検討

- レンジ幅の決定

- トラップ幅の決定

- 利益確定幅の決定

次の記事で詳しく紹介しています。

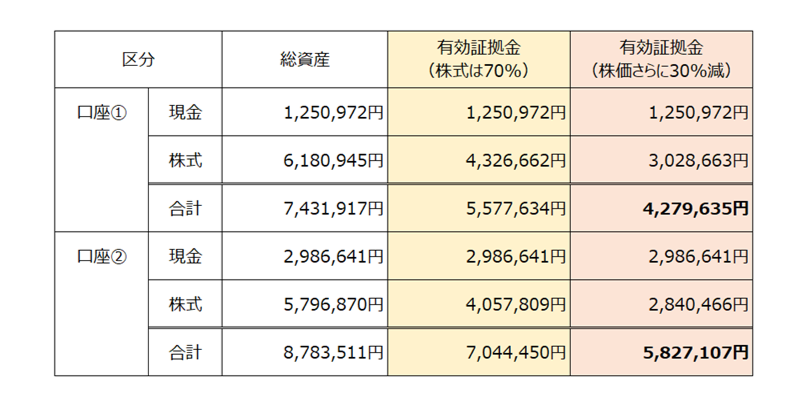

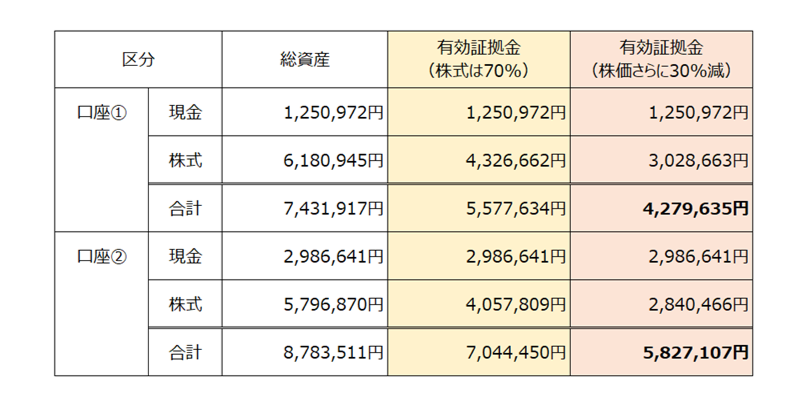

私の場合の資金量(2022年9月11日時点)は次のとおりです。

代用有価証券FXのため、株式評価額の70%を有効証拠金として利用できます。

株価は上がることもあれば下がることもありますので、余裕を持って株式評価額の30%減少までを見込みます。

私の場合、先進国株ETFをメインとしているため30%減で見込みました。

個別株がメインだと50%減とかで見込んだ方が無難ね。

私の場合は、トラリピの運用設定を考える上で、口座①では約430万円、口座②では約580万円くらいの必要証拠金になるようにすべきです。

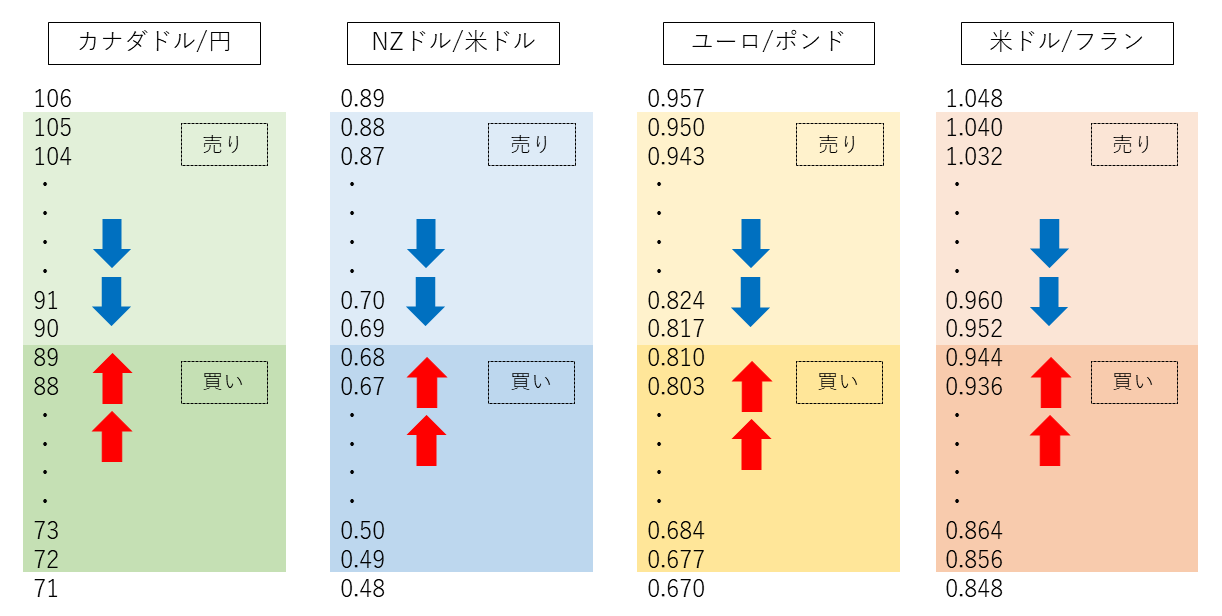

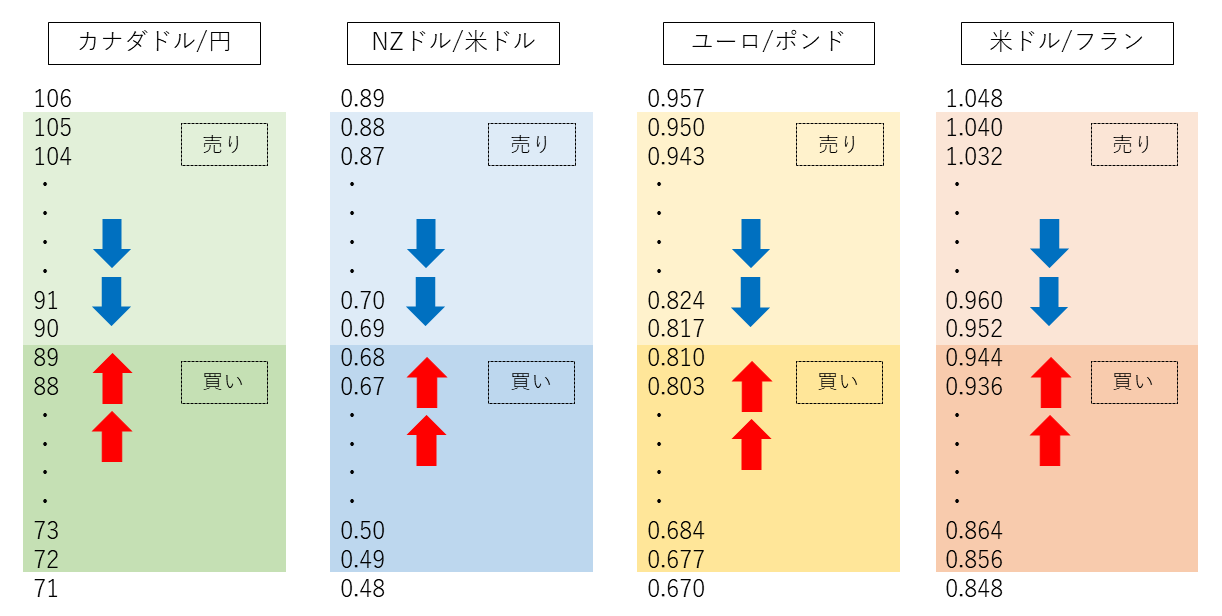

次表が見直し後のトラリピ運用設定とバックテストの結果です。

| 通貨ペア | 買いレンジ | 売りレンジ | トラップ幅 | 利益確定幅 | 確定利益 | 最大含み損 | 最大必要資金 | 利回り |

|---|---|---|---|---|---|---|---|---|

| ユーロ/NZドル | 1.475~1.625 (11本) | 1.640~1.790 (11本) | 0.015ドル | 0.020ドル | 3,548,776円 | -1,521,437円 | 2,147,377円 | 16.53% |

| 米ドル/加ドル | 0.983~1.178 (14本) | 1.193~1.388 (14本) | 0.015ドル | 0.015ドル | 1,485,617円 | -1,888,239円 | 2,473,547円 | 6.01% |

| 通貨ペア | 買いレンジ | 売りレンジ | トラップ幅 | 利益確定幅 | 確定利益 | 最大含み損 | 最大必要資金 | 利回り |

|---|---|---|---|---|---|---|---|---|

| NZドル/円 | 65~77 (13本) | 78~90 (13本) | 1.0円 | 1.5円 | 2,925,000円 | -1,297,400円 | 1,734,200円 | 16.87% |

| ユーロ/ポンド | 0.714~0.81 (13本) | 0.818~0.914 (13本) | 0.008ポンド | 0.008ポンド | 2,225,810円 | -1,720,750円 | 2,488,663円 | 8.94% |

| 米ドル/フラン | 0.876~0.940 (9本) | 0.948~1.012 (9本) | 0.008フラン | 0.010フラン | 2,609,819円 | -615,166円 | 1,057,598円 | 24.68% |

※「確定利益」~「利回り」の項目は2012年8月1日~2022年7月31日のバックテスト(1Lot10,000通貨)の結果

今回のバックテストの最大必要資金を合計すると、口座①は約460万円、口座②は約530万円です。

ぴったりではありませんが考えうる通貨ペア、レンジ幅、トラップ幅としては最適な状態と考えています。

トラップ幅をあまりにも中途半端な数字にすると誤発注する危険もあるね。

ここまで考慮して初めて、自分の資金量で設定したレンジ、トラップ幅であればポジションを追えることになりますし、その範囲内であればバックテストに近い利回りが達成できることになります。

この設定内であれば含み損はこのくらい、必要資金はこれくらい、確定できる利益はこれくらいと想定できます。

想定ができているからメンタルが安定し、不要な損切りなどもしなくて済むね。

(2022年12月30日追記)トラリピ運用設定を随時修正しています。最新の設定はこちら。

まとめ

今回は私自身のトラリピの運用設定の見直し前後を例に、資金管理方法を紹介しました。

もう一度言いますが、

自分の資金量を超えてのトラリピ設定は最初は利回りが高く気分いいです!

しかし、一方的なトレンドが続いた際に資金量が足りない、ロスカットの恐れがある、といった状況になると極端に利回りは落ちます。

逆に、トラリピは最初の運用設定さえきちんと行い、そのレンジ内で動いているのであれば、トレンドが発生していても必要以上に恐れる必要はありません。

ただし、想定していた設定を超えた場合はもちろん対応が必要になってくるから注意ね。

トラリピでよくある失敗パターンと対策をこちらで紹介しました。

コメント