当記事はプロモーションを含みます。

レバレッジ・インバース型のおすすめ国内株式ETFを紹介

国内市場ETFの中でもレバレッジ型、インバース型の国内株式ETFは売買代金が大きいです。

今回はレバレッジ型、インバース型の国内株式ETFってどんなものがあるの?おすすめはあるの?っていう疑問を解決していきます。

レバレッジ・インバース型の国内株式ETFの概要とおすすめ

- 画像はタップして拡大できます。

- 本ブログの運用実績に偽りはありませんが、その他の投資に関する情報は個人的見解を含みます。投資に関する決定は自らの判断と責任で行っていただきますようお願いします。

レバレッジ・インバース型のおすすめ国内株式ETF

まずは結論から。私のおすすめのレバレッジ・インバース型のおすすめ国内株式ETFは次のとおりです。

TOPIXと日経平均、レバレッジ2倍とダブルインバースの4商品を選択しました。主に純資産総額と最低購入価額を考慮しています。

| コード | 名称 | 信託報酬 | 純資産総額 | 最低購入価額 | 管理会社 | インデックス |

|---|---|---|---|---|---|---|

| 1367 | iFreeETF TOPIXレバレッジ(2倍)指数 | 0.825% | 19.9億円 | 27,470円 | 大和アセットマネジメント | TOPIX レバレッジ(2倍)指数 |

| 1356 | TOPIXベア2倍上場投信 | 0.825% | 43.7億円 | 5,765円 | シンプレクス・アセット・マネジメント | TOPIXダブルインバース(-2倍)指数 |

| 1570 | NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信 | 0.88% | 2801億円 | 19,300円 | 野村アセットマネジメント | 日経平均レバレッジ・インデックス |

| 1357 | NEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信 | 0.88% | 1979.4億円 | 238円 | 野村アセットマネジメント | 日経平均ダブルインバース・インデックス |

おてぴ

おてぴレバレッジ商品は基本的に短期売買で使用します。信託報酬はあまり考慮する必要はないかもしれない。

レバレッジ・インバース型の国内株式ETFの一覧

レバレッジ型、インバース型の国内株式ETFを一覧で紹介していきます。

TOPIXレバレッジ・インバース型のETF

| コード | 名称 | 信託報酬 | 純資産総額 | 最低購入価額 | 管理会社 | インデックス |

|---|---|---|---|---|---|---|

| 1568 | TOPIXブル2倍上場投信 | 0.825% | 98.1億円 | 354,800円 | シンプレクス・アセット・マネジメント | TOPIX レバレッジ(2倍)指数 |

| 1367 | iFreeETF TOPIXレバレッジ(2倍)指数 | 0.825% | 19.9億円 | 27,470円 | 大和アセットマネジメント | TOPIX レバレッジ(2倍)指数 |

| 1569 | TOPIXベア上場投信 | 0.825% | 69.9億円 | 16,135円 | シンプレクス・アセット・マネジメント | TOPIXインバース(-1倍)指数 |

| 1457 | iFreeETF TOPIXインバース(-1倍)指数 | 0.825% | 157.6億円 | 3,855円 | 大和アセットマネジメント | TOPIXインバース(-1倍)指数 |

| 1356 | TOPIXベア2倍上場投信 | 0.825% | 43.7億円 | 5,765円 | シンプレクス・アセット・マネジメント | TOPIXダブルインバース(-2倍)指数 |

| 1368 | iFreeETF TOPIXダブルインバース(-2倍)指数 | 0.825% | 13.9億円 | 838円 | 大和アセットマネジメント | TOPIXダブルインバース(-2倍)指数 |

- 信託報酬(税込)、純資産総額;2023年8月31日前後時点

- 最低購入価額、分配金利回り;2023年9月29日前後時点

レバレッジ商品に限りませんが、一般的に純資産総額が大きい方が運用が安定し、乖離率が低いと言われるため、取引金額も大きく流動性が高いです。

TOPIXレバレッジ2倍指数の銘柄は[1568]TOPIXブル2倍上場投信の方が純資産総額が大きいけど、最低買付価額からすると手を出しにくい。

[1367]ダイワ上場投信-TOPIXレバレッジ(2倍)指数にせざるを得ないかも。

また、株価の下げ時に需要のあるインバースとダブルインバースであれば、ダブルインバースの取引量が多いです。

TOPIXインバースなら[1457]ダイワ上場投信-TOPIXインバース(-1倍)指数、TOPIXダブルインバースなら[1356]TOPIXベア2倍上場投信といったところ。

日経平均レバレッジ・インバース型のETF

| コード | 名称 | 信託報酬 | 純資産額 | 最低買付金額 | 管理会社 | 対象指標 |

|---|---|---|---|---|---|---|

| 1570 | NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信 | 0.88% | 2801億円 | 19,300円 | 野村アセットマネジメント | 日経平均レバレッジ・インデックス |

| 1579 | 日経平均ブル2倍上場投信 | 0.825% | 286.1億円 | 206,200円 | シンプレクス・アセット・マネジメント | 日経平均レバレッジ・インデックス |

| 1358 | 上場インデックスファンド日経レバレッジ指数 | 0.77825% | 43.7億円 | 35,790円 | 日興アセットマネジメント | 日経平均レバレッジ・インデックス |

| 1365 | ダイワ上場投信-日経平均レバレッジ・インデックス | 0.825% | 73.7億円 | 29,770円 | 大和アセットマネジメント | 日経平均レバレッジ・インデックス |

| 1458 | 楽天ETF-日経レバレッジ指数連動型 | 0.385% | 163.6億円 | 22,690円 | 楽天投信投資顧問 | 日経平均レバレッジ・インデックス |

| 1571 | NEXT FUNDS 日経平均インバース・インデックス連動型上場投信 | 0.88% | 449.4億円 | 790円 | 野村アセットマネジメント | 日経平均インバース・インデックス |

| 1580 | 日経平均ベア上場投信 | 0.825% | 151.2億円 | 20,965円 | シンプレクス・アセット・マネジメント | 日経平均インバース・インデックス |

| 1456 | ダイワ上場投信-日経平均インバース・インデックス | 0.825% | 180.3億円 | 3,385円 | 大和アセットマネジメント | 日経平均インバース・インデックス |

| 1357 | NEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信 | 0.88% | 1979.4億円 | 238円 | 野村アセットマネジメント | 日経平均ダブルインバース・インデックス |

| 1360 | 日経平均ベア2倍上場投信 | 0.825% | 565.4億円 | 5,814円 | シンプレクス・アセット・マネジメント | 日経平均ダブルインバース・インデックス |

| 1366 | ダイワ上場投信-日経平均ダブルインバース・インデックス | 0.825% | 148.5億円 | 620円 | 大和アセットマネジメント | 日経平均ダブルインバース・インデックス |

| 1459 | 楽天ETF-日経ダブルインバース指数連動型 | 0.385% | 511.7億円 | 959円 | 楽天投信投資顧問 | 日経平均ダブルインバース・インデックス |

- 信託報酬(税込)、純資産総額;2023年8月31日前後時点

- 最低購入価額、分配金利回り;2023年9月29日前後時点

日経平均に連動するレバレッジ型、インバース型のETFは、野村アセットマネジメントのNEXT FUNDSシリーズが人気で、次点は楽天ETFシリーズです。

日経平均連動のレバレッジ型、インバース型ETFの方がTOPIX連動よりも商品数が多く、取引量も多いです。

JPX日経400レバレッジ・インバース型の国内ETF

| コード | 名称 | 信託報酬 | 純資産額 | 最低買付金額 | 管理会社 | 対象指標 |

|---|---|---|---|---|---|---|

| 1464 | ダイワ上場投信-JPX日経400レバレッジ・インデックス | 0.825% | 13.1億円 | 21,615円 | 大和アセットマネジメント | JPX日経400レバレッジ・インデックス |

| 1465 | ダイワ上場投信-JPX日経400インバース・インデックス | 0.825% | 2億円 | 3,680円 | 大和アセットマネジメント | JPX日経400インバース・インデックス |

| 1466 | ダイワ上場投信-JPX日経400ダブルインバース・インデックス | 0.825% | 1.5億円 | 1,083円 | 大和アセットマネジメント | JPX日経400ダブルインバース・インデックス |

| 1469 | JPX日経400ベア2倍上場投信(ダブルインバース) | 0.825% | 3.7億円 | 10,490円 | シンプレクス・アセット・マネジメント | JPX日経400ダブルインバース・インデックス |

| 1472 | NEXT FUNDS JPX日経400ダブルインバース・インデックス連動型上場投信 | 0.88% | 1.2億円 | 428円 | 野村アセットマネジメント | JPX日経400ダブルインバース・インデックス |

JPX日経400に連動するETFはどれも純資産総額が小さく、取引量も多くないためおすすめできません。

TOPIXや日経平均に連動するレバレッジ・インバース商品でなく、敢えてこちらを選択する必要はなさそうです。

レバレッジ・インバース型のETFとは

順番が前後しましたが、レバレッジ・インバース型のETFとは何でしょう。

具体的な数値で見ていきましょう。

レバレッジ(ブル)型ETF

レバレッジ2倍の例がこちら。

TOPIXの変動+5%に対して、TOPIXレバレッジ2倍は+10%となります。

| 指標 | 対前日比 |

| TOPIX | +5% |

| TOPIXレバレッジ2倍 | +10% |

これは1日であれば正しい姿です。しかし、複数日保有していると、イメージとは違ったものになってきます。

| 指標 | 基準日 | 1日目(対前日) | 2日目(対前日) | 3日目(対前日) |

| TOPIX | 100 | 110(+10%) | 121(+10%) | 133.1(+10%) |

| TOPIXレバレッジ2倍 | 100 | 120(+20%) | 144(+20%) | 172.8(+20%) |

| 実質レバレッジ | - | 2倍 | 2.095倍 | 2.199倍 |

実質のレバレッジは複利効果によって2倍より大きいものとなります。上昇相場のときは気分がいいかもしれません。

下落相場ではどうでしょうか。

| 指標 | 基準日 | 1日目(対前日) | 2日目(対前日) | 3日目(対前日) |

| TOPIX | 100 | 90(-10%) | 81(-10%) | 72.9(-10%) |

| TOPIXレバレッジ2倍 | 100 | 80(-20%) | 64(-20%) | 51.2(-20%) |

| 実質レバレッジ | - | -2倍 | -1.894倍 | -1.800倍 |

基準額が下がったところに対前日比のマイナスを乗じるため実質レバレッジは逓減します。

最後にレンジ相場の場合を見てみましょう。

| 指標 | 基準日 | 1日目(対前日) | 2日目(対前日) | 3日目(対前日) |

| TOPIX | 100 | 105(+5%) | 94.5(-10%) | 100.17(+6%) |

| TOPIXレバレッジ2倍 | 100 | 110(+10%) | 88(-20%) | 98.56(+12%) |

| 実質レバレッジ | - | 2倍 | 2.182倍 | -8.471倍 |

レンジ相場ではTOPIXはほぼ元の状態に戻ったとしても、レバレッジ2倍では元の状態まで戻すことができません。これを減価といい、レンジ相場になると減価が進みます。

このことから、レバレッジ型ETFは上昇相場では短期的に威力を発揮しますが、レンジ相場になっている場合に長期保有することはおすすめできません。

インバース(ベア)型ETF

次にインバース型ETFを見てみましょう。

TOPIXの+5%に対してインバース型は-5%と反対の動きをします。ダブルインバース型では-10%と-2倍の動きになりますね。

| 指標 | 対前日比 |

| TOPIX | +5% |

| TOPIXインバース | -5% |

| TOPIXダブルインバース | -10% |

例えば、ダブルインバース型ETFを複数日保有した場合を見てみます。

| 指標 | 基準日 | 1日目(対前日) | 2日目(対前日) | 3日目(対前日) |

| TOPIX | 100 | 90(-10%) | 81(-10%) | 72.9(-10%) |

| TOPIXレバレッジ2倍 | 100 | 120(+20%) | 144(-20%) | 172.8(+20%) |

| 実質レバレッジ | - | 2倍 | 2.316倍 | 2.686倍 |

これも複利効果により2倍よりもかなり大きいレバレッジとなります。

レバレッジ・インバース型のETFのメリット

大きなリターンを見込める

指数に対して2倍の動きをするよう設定されているため、通常よりもレバレッジが効いていることになります。

また、先ほどの例のように、複数日保有すると単に2倍ではなく複利効果により2倍以上のレバレッジとなります。

リスクヘッジができる

主に現物株で投資している場合、経済指標の悪化や悪材料による指数の大幅下落が見込まれる際、インバース型やダブルインバース型ETFを利用することでリスクヘッジが可能です。

投資の幅が広がることは大きなメリットです。

リスクヘッジとして一時的に利用するのであればインバースよりもダブルインバースの方が利用価値は大きそうね。

レバレッジ・インバース型のETFのデメリット

価格変動が大きい

大きなリターンが見込めるということは、イコール大きなリスクを背負うということ。レバレッジが効いていなくても、株式市場における下落局面の下落スピードは速いです。

経験者は分かると思いますが、上昇相場の比ではないです。

そんな状況でレバレッジ2倍を保有していると、評価額の減少は一瞬ね。

保有コストが大きい

通常のETFに比べて管理会社における難易度は高めであるため、保有コスト(信託報酬)は約0.75~0.8%の商品が多く、高めに設定されています。

減価が起こる

先ほどの例で出てきましたが、レバレッジやインバース型のETFはレンジ相場においては減価が起こります。

たとえ指数が元の位置に戻ってきても、レバレッジが効いている場合は元の位置には戻ってこられません。

これらのデメリットを考慮すると、レバレッジやインバース型商品は長期保有には向いてないね。

まとめ

レバレッジ・インバース型ETFは純資産総額や取引量を考慮して次の銘柄が利用しやすいです。

| コード | 名称 | 信託報酬 | 純資産総額 | 最低購入価額 | 管理会社 | インデックス |

|---|---|---|---|---|---|---|

| 1367 | iFreeETF TOPIXレバレッジ(2倍)指数 | 0.825% | 19.9億円 | 27,470円 | 大和アセットマネジメント | TOPIX レバレッジ(2倍)指数 |

| 1356 | TOPIXベア2倍上場投信 | 0.825% | 43.7億円 | 5,765円 | シンプレクス・アセット・マネジメント | TOPIXダブルインバース(-2倍)指数 |

| 1570 | NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信 | 0.88% | 2801億円 | 19,300円 | 野村アセットマネジメント | 日経平均レバレッジ・インデックス |

| 1357 | NEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信 | 0.88% | 1979.4億円 | 238円 | 野村アセットマネジメント | 日経平均ダブルインバース・インデックス |

レバレッジ・インバース型のETFの特徴は、次の2点です。

- 価格変動や保有コストが大きく、減価も起きることから長期保有には向いていない。

- リスクヘッジのための短期保有での取引に利用価値が大きい。

損失が大きくなるリスクも大きいため慎重に利用しましょう。

国内ETFはこちらの記事で総まとめしています。

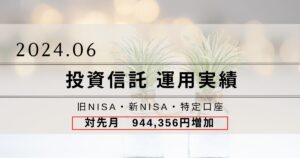

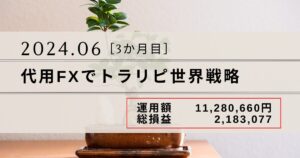

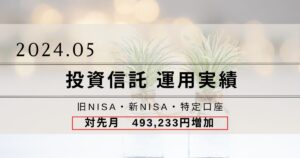

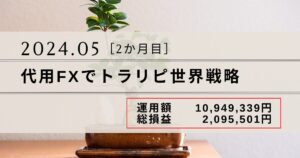

私はETFを活用したインデックス投資×代用有価証券FXがメインの運用です。こちらで詳しく紹介しています。

コメント